Gli asset manager dovranno affrontare forti venti contrari nei prossimi anni. La ricetta per vincere è fatta di differenziazione, soluzioni a basso costo, qualità dell’offerta e intelligente uso della tecnologia

Articolo tratto dal numero di novembre/dicembre 2019 di Asset Management.

Qual è la società di gestione che si candida a essere il miglior partner degli investitori (e dei consulenti finanziari) nel prossimo decennio? La risposta ha provato a darla Greggory Warren alla Morningstar Investment conference di Milano lo scorso 6 novembre. Greg è un grande conoscitore dell’industria del risparmio gestito americana e dei principali player mondiali, perché da oltre dieci anni ne studia le mosse e i bilanci. In qualità di sector strategist di Morningstar è tra gli invitati all’assemblea annuale di Berkshire Hathaway, durante la quale pone direttamente le sue domande a Warren Buffett e Charlie Munger. Lo scenario che dipinge si può riassumere in una frase: «Gli asset manager dovranno affrontare più venti contrari che favorevoli nel futuro». Non solo negli Stati Uniti. Le ragioni per preoccuparsi sono molteplici, ma anche le opportunità.

LOW COST INVESTING

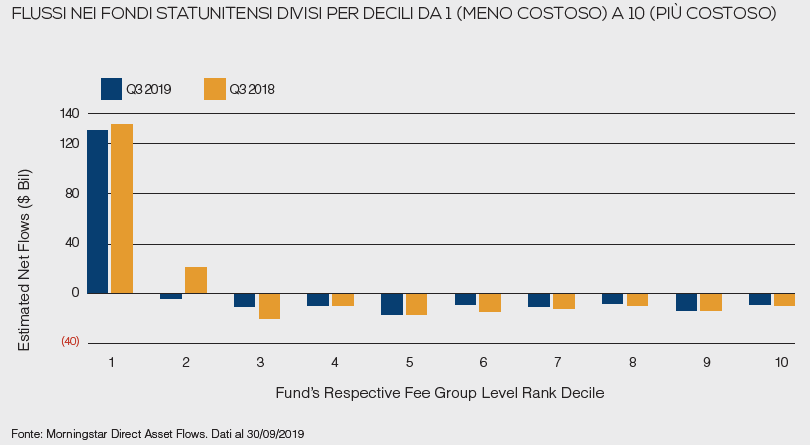

Innanzitutto, i capitali degli investitori continuano a muoversi verso fondi ed Etf (Exchange traded fund) a basso costo. Negli Stati Uniti, nel terzo trimestre tutta la raccolta è andata negli strumenti meno costosi, come si può vedere nel grafico, nel quale la gamma di prodotti gestiti è stata suddivisa per decili in base alle commissioni applicate. In Europa, il tasso di crescita dei fondi indicizzati continua a superare quello degli attivi. Nel solo mese di settembre, i primi hanno registrato flussi netti pari a 24,7 miliardi di euro contro riscatti per 1,6 miliardi dei secondi. Rispetto all’anno scorso, la quota di mercato dei passivi sul totale è salita dal 16,7 al 18,5%. La concorrenza dei gestori indicizzati sta producendo pressioni sui costi in tutto il mondo. È recente, ad esempio, la decisione di Vanguard di tagliare le commissioni sugli Etf disponibili per gli investitori europei (inclusi quelli italiani), che è stata considerata come l’ennesimo capitolo di una guerra sui prezzi che vedrà in futuro altri atti. In effetti, gli oneri per i risparmiatori stanno scendendo, anche tra le strategie attive, seppure con forti differenze tra paese e paese. L’Italia non è tra i più virtuosi da questo punto di vista. Secondo il rapporto Morningstar Global investor experience, si collocherebbe all’ultimo posto sia per l’elevato costo medio ponderato per il patrimonio, sia per l’applicazione di fee di sottoscrizione e di retrocessione, che su altri mercati sono vietate per legge. Secondo Warren, il gap tra i costi dei fondi attivi e passivi continuerà a ridursi nel tempo. Ma i primi hanno una sfida in più: quella delle performance. Se confrontiamo l’operato dei gestori con un paniere di index fund, vediamo che i primi sono perdenti nella maggior parte dei casi. L’ultimo Morningstar Active/Passive Barometer rivela che nel decennio gli strumenti attivi hanno battuto i rivali solo in due su 66 categorie azionarie e obbligazionarie. I risultati sono particolarmente deludenti in segmenti con i patrimoni in gestione più ampi, come ad esempio quelli specializzati sui titoli a larga capitalizzazione.

GLI INGREDIENTI PER IL SUCCESSO

Possiamo concludere che l’era della gestione attiva sia al tramonto? Non proprio. Certo, le case di investimento che praticano alte commissioni a fronte di processi che si limitano a replicare un benchmark, i cosiddetti closet tracker finiti nel mirino di molte autorità di vigilanza e class action dei risparmiatori, potrebbero avere le ore contate. Ma per gli operatori che non si benderanno gli occhi di fronte al cambiamento, le opportunità non mancano. «Pensiamo che le società che sapranno differenziarsi dai concorrenti, offrire soluzioni a basso costo attraverso strategie di investimento ripetibili, adattarsi ai nuovi scenari competitivi, mettendo il cliente al primo posto, avranno maggiori probabilità di successo», spiega lo strategist di Morningstar. Non vanno ignorati, inoltre, i cambiamenti demografici, tra cui l’invecchiamento della popolazione e la crescita della classe media nelle regioni emergenti, ma anche quelli economici e regolamentari verso modelli di sviluppo più sostenibili e rispettosi dell’ambiente. La tecnologia può diventare un potente alleato degli asset manager per ridurre i costi, migliorare le performance (si pensi all’uso dell’intelligenza artificiale o dei big data), e potenziare i canali distributivi.

LA SFIDA DELLE PERFORMANCE

Capacità di differenziarsi, avere prodotti low-cost e utilizzare abilmente l’innovazione tecnologica non sono sufficienti se i processi di investimento sono deboli o scostanti nel tempo. Per questo, il Morningstar Analyst rating, che è un giudizio della qualità complesiva di una strategia in chiave prospettica, basato sull’analisi fondamentale, considera tre pilastri (team di gestione, processo e società). Nella nuova versione, effettiva dal 31 ottobre, inoltre, è stata alzata l’asticella per i fondi attivi. «Per ottenere un rating positivo (Gold, Silver o Bronze) gli analisti dovranno avere fiducia nella capacità di un gestore di sovraperformare non soltanto la media dei suoi concorrenti, ma anche il proprio benchmark di riferimento, ovvero un indice di mercato rilevante e rappresentativo, sempre su base corretta per i rischi e al netto di tutti i costi», spiega Francesco Paganelli del Manager research team di Morningstar. La rinnovata metodologia prevede anche una maggiore attenzione al profilo commissionale. La valutazione, infatti, è assegnata a livello di classe di fondo, tenendo conto quindi delle diverse strutture applicate (con o senza commissioni di ingresso/uscita, con la sola fee di gestione ecc.). LE SGR CON MOAT Differenziazione, costi concorrenziali, processi di investimento ripetibili e capacità di adattamento sono gli ingredienti dell’Economic moat (letteralmente fossato), ossia del vantaggio competitivo di una società di gestione. Secondo Warren, hanno già scavato questo “fossato” (in termini tecnici si parla di Wide moat, ossia ampio vantaggio), BlackRock e T. Rowe Price tra le case coperte dalla ricerca Morningstar che hanno sede negli Stati Uniti, ma sono presenti anche nel Vecchio continente. Si stima che la prima abbia il 71% del patrimonio dei fondi domiciliati oltreoceano in strategie passive (un ruolo fondamentale è giocato dagli Etf di iShares). In Europa, gli asset in strumenti indicizzati rappresentano il 38,4% contro il 61,6% degli attivi. In America, dove il dato è calcolato, il gruppo ha quasi il 50% del patrimonio in soluzioni low-cost. In termini di Analyst rating, ha oltre l’80% degli asset con giudizio positivo (Gold, Silver o Bronze). Da questa parte dell’Oceano è seconda su 100 operatori analizzati per numero di fondi con “medaglia”. T. Rowe Price, invece, è considerato come il gestore «meglio posizionato» tra quelli attivi in un mercato dove queste strategie sono sotto accusa per performance deludenti e costi eccessivi. «I fattori che fanno la differenza », spiega Warren, «sono le dimensioni e la scala delle sue attività, la forza del brand e performance superiori alla media costantemente nel tempo a prezzi ragionevoli». La sintesi è nel Morningstar Analyst rating dei suoi fondi: con il 95% del patrimonio in strumenti attivi, può vantare il 90% degli asset con giudizi Gold, Silver o Bronze (i dati sono riferiti alla gamma Usa).

Commento a cura di Sara Silano, Editorial Manager Morningstar Italy