Il numero globale dei casi di Coronavirus raggiungerà il picco entro la prima metà di marzo, l’impatto economico maggiore si dovrebbe registrare nel corso del primo trimestre del 2020. Le previsioni su Cina e Paesi Emergenti.

Cosa succederà sui mercati emergenti e in particolare in Cina? Malgrado i recenti sviluppi, la nostra ipotesi di base è che il numero globale dei casi di Covid-19 (il coronavirus) raggiungerà il picco entro la prima metà di marzo. Di conseguenza, l’impatto economico maggiore si dovrebbe registrare nel corso del primo trimestre del 2020, a cui dovrebbe seguire una piena ripresa nel secondo trimestre. I rischi maggiori derivano dal fatto che il contagio potrebbe durare più a lungo e/o che il virus potrebbe diventare più virulento.

Analisi degli impatti economici di un’epidemia

Una pandemia incide sulle economie attraverso tre canali:

1) Mortalità: incide sulla produzione in quanto allontana in modo permanente alcune persone dalla forza lavoro;

2) Malattia, ospedalizzazione e assenteismo: la produzione è temporaneamente penalizzata;

3) Sforzi per evitare il contagio: le persone cambiano il loro comportamento in caso di epidemia, con la quarantena, evitando di viaggiare da/verso le regioni contagiate e riducendo il consumo di servizi: ristoranti, turismo, intrattenimento, mezzi di trasporto pubblici e acquisti offline.

Sebbene si tratti di una tragedia, la mortalità avrà un impatto economico molto limitato nel caso del coronavirus. Occorre guardare soprattutto agli altri due canali, in Cina e sul resto dei mercati emergenti.

L’impatto economico sulla Cina

I due canali stanno incidendo sull’economia cinese in due modi. Primo, attraverso una crisi dell’offerta: la produzione è fortemente ridotta, in quanto meno persone vanno a lavorare per via di malattia e quarantena. Questo effetto è accompagnato da una chiusura prolungata di alcuni stabilimenti dopo il prolungamento delle ferie per il Capodanno cinese.

Il secondo è una crisi della domanda. La quarantena e il “fattore paura” limitano la mobilità delle persone e conducono a una notevole e temporanea flessione delle attività e dei servizi. Riteniamo che i settori più colpiti costituiscano il 52% del PIL cinese. In particolare, i servizi che saranno danneggiati in misura maggiore rappresentano il 18% del PIL (trasporti 4,5%; vendite all’ingrosso e al dettaglio 10%; strutture ricettive 2%; intrattenimento, cultura e sport 1%).

Confronto con la SARS

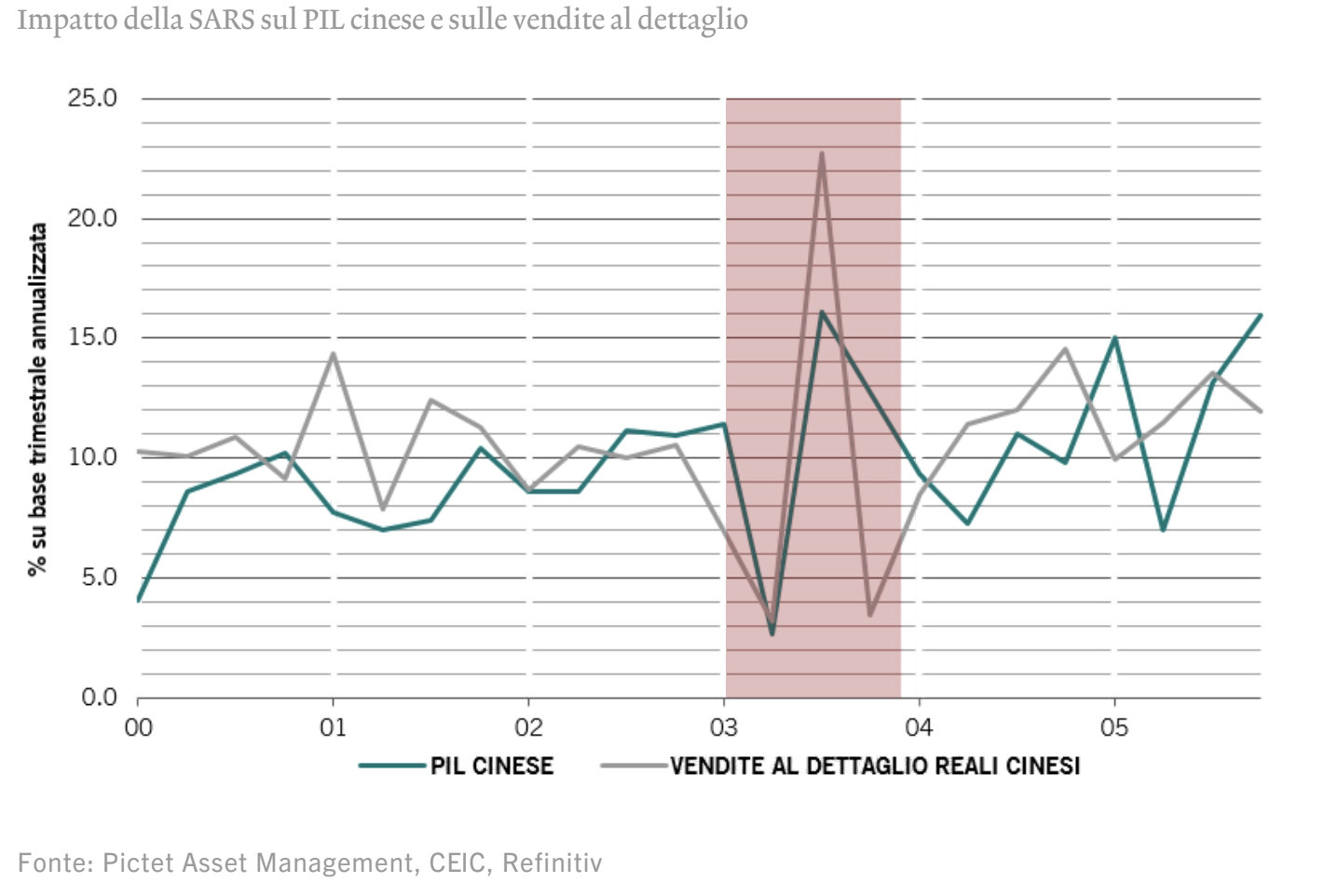

Il coronavirus è chiaramente molto simile alla SARS. Nel 2003, quest’epidemia ha causato un calo dell’1,5% del PIL reale cinese su base annua tra il primo e il secondo trimestre, mentre le vendite al dettaglio nominali hanno perso 2,3 punti percentuali. A questi dati è seguita una forte ripresa (+1,2% per il PIL e +2,8% per le vendite al dettaglio).

Lo shock prodotto dal coronavirus è destinato ad essere più profondo questa volta, nonostante gli sforzi per evitare il contagio siano stati più rapidi e importanti. Inoltre, l’epidemia ha frenato la tradizionale corsa agli acquisti e alle spese per turismo e servizi tipica del periodo del Capodanno cinese.

Revisione delle nostre previsioni sulla Cina

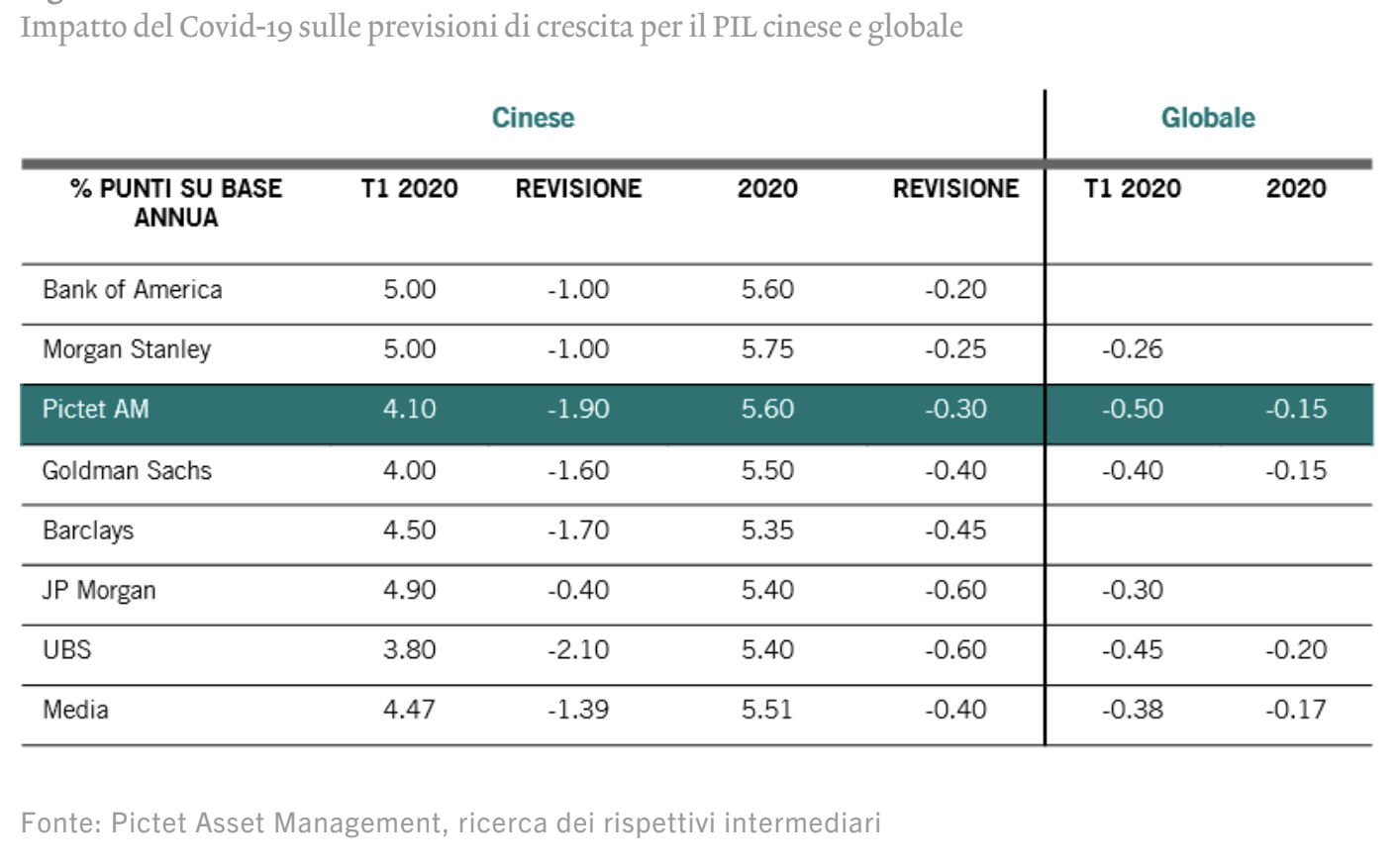

Di conseguenza, abbiamo rivisto al ribasso dell’1,9% le previsioni di crescita per il PIL cinese nel primo trimestre, ma prevediamo una forte ripresa nel secondo trimestre, che determinerà un impatto negativo sull’intero anno dello 0,3% (crescita al 5,6% rispetto alle precedenti previsioni del 5,9%).

La nostra previsione tiene in considerazione l’ulteriore allentamento della politica monetaria che sarà probabilmente attuato dalla Cina. Potremmo definirle misure di salvataggio, piuttosto che di stimolo. Sebbene la politica monetaria sia già diventata più accomodante (i tassi repo a 7 e 14 giorni sono stati abbassati di 10pb, rispettivamente al 2,40% e al 2,55%), riteniamo che la politica fiscale assumerà il ruolo di guida nell’aiutare le aziende a sopravvivere a questa crisi diffusa.

Analogamente alla SARS, Pechino offrirà un sostegno più mirato ad alcune aziende, tramite ad esempio esenzioni fiscali, per un periodo limitato di tempo. Voci non confermate riferiscono che i governi locali di Suzhou, Ningbo, Shenzhen, Shanghai hanno già annunciato misure di sostegno: rinuncia ai canoni d’affitto per gli uffici per 1-2 mensilità, posticipo della dichiarazione dei redditi e contributo al pagamento degli interessi per i nuovi debiti societari.

Come sarà l’impatto complessivo sui mercati

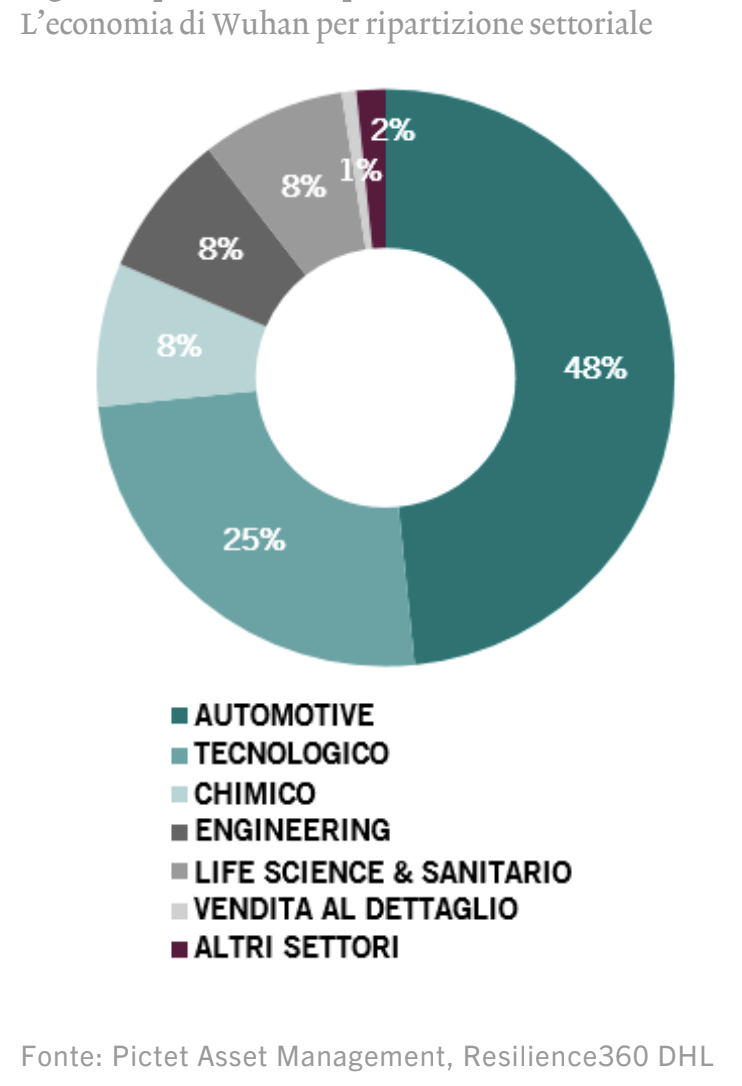

L’impatto del virus sui mercati emergenti si verificherà soprattutto attraverso tre canali. Quarantena e fattore paura colpiranno il turismo: la velocità della risposta del governo suggerisce un maggiore impatto rispetto al 2003, con i governi di tutta l’Asia che hanno diramato raccomandazioni di viaggio e limitazioni agli spostamenti per i viaggi verso/dalla Cina. Il crollo della domanda cinese avrà conseguenze sul commercio: la domanda cinese rappresenta il 16% dell’economia mondiale. La chiusura delle aziende interromperà la catena di approvvigionamento globale: l’interruzione delle catene di approvvigionamento potrebbe avere serie conseguenze, dato che la Cina rappresenta il cuore della manifattura asiatica. Wuhan è la città da cui potrebbe partire l’interruzione; i settori locali più a rischio sono quello automobilistico e IT.

Al di fuori della Cina, la preoccupazione maggiore riguarda l’Asia, soprattutto Vietnam, Singapore, Taiwan e Thailandia. L’Indonesia e soprattutto l’India paiono meno vulnerabili, poiché sono economie più chiuse. L’impatto sul resto dei mercati emergenti dovrebbe rimanere limitato ai grandi partecipanti alla filiera produttiva globale (come l’Ungheria) o ai grandi partner commerciali della Cina (come la Russia). La crisi economica legata all’epidemia è destinata ad aumentare la pressione per una politica monetaria più accomodante nella regione. Detto ciò, la maggior parte delle banche centrali difficilmente reagirà in modo immediato, in quanto occorrerà loro più tempo per valutare se gli effetti dell’epidemia saranno transitori o meno. Eccezioni particolari sono la Thailandia e le Filippine, in cui le banche centrali hanno già provveduto a un allentamento e probabilmente taglieranno di nuovo i tassi di riferimento nel corso dell’anno.

Altrove, anche Brasile e Russia hanno tagliato i loro tassi. Nel frattempo, l’Autorità Monetaria di Singapore ha dichiarato di avere “spazio di manovra sufficiente” per allentare la fascia di politica monetaria del tasso di cambio effettivo del dollaro di Singapore. Nel complesso, ci aspettiamo che gli aiuti di prima linea giungano dalla politica fiscale per la maggior parte delle economie.

Conclusioni

Un notevole impatto di breve termine dovrebbe essere seguito da una robusta ripresa. L’impatto sulla crescita globale dovrebbe essere di circa 0,15 punti percentuale.

Vale la pena di sottolineare che lo slancio economico globale si stava rafforzando nel memento in cui è scoppiata l’epidemia e dovrebbe naturalmente riprendersi se l’ipotesi di una crisi transitoria si rivelerà corretta.

In particolare, citiamo le seguenti tre condizioni favorevoli:

1) Un crollo delle scorte mondiali ai minimi di 7 anni fa che ha generato quattro mesi consecutivi di forte rimbalzo nei nuovi ordini di scorte; un buon indicatore anticipatore a breve termine dell’attività industriale mondiale.

2) Forti segnali di ripresa nel commercio globale. Gli ordini per l’esportazione e il ciclo tecnologico per l’esportazione sono a livelli minimi, essendo stati tra i fattori principali alla base dell’indebolimento delle esportazioni globali.

3) Politiche monetarie molto accomodanti nei mercati emergenti, con il numero netto di banche centrali che operano tagli che si attesta al 63% e azioni ai livelli massimi dalla crisi finanziaria globale. L’allentamento monetario tende a produrre effetti sull’attività per almeno otto mesi.

Nel complesso, l’epidemia di coronavirus non cambia la nostra visione costruttiva sui mercati emergenti. Prevediamo ancora un aumento del divario di crescita tra i mercati emergenti e i mercati sviluppati: è stato semplicemente rimandato.

Commento a cura di Patrick Zweifel, Chief Economist di Pictet Asset Management.