Dall’outlook dell’ultimo trimestre emerge come le prospettive di crescita globale siano leggermente indebolite, causa anche dell’amministrazione Trump

Nell’ultimo trimestre, le prospettive di crescita dell’economia globale si sono leggermente indebolite a causa del rallentamento di metà ciclo nel settore manifatturiero nei paesi sviluppati, acuito dall’imposizione di dazi da parte dell’amministrazione Trump, mirante a perseguire la sua politica commerciale. In tutta risposta, è probabile che le banche centrali riducano moderatamente i tassi d’interesse laddove abbiano spazi a tal fine, come nel caso della Federal Reserve (Fed), oppure rilancino misure straordinarie come acquisti di asset o nuovi finanziamenti alle banche, come per esempio le operazioni mirate di rifinanziamento a più lungo termine (OMRLT) da parte della Banca Centrale Europea (BCE). Al contempo, l’inflazione dei prezzi al consumo in numerose economie sviluppate quali gli Stati Uniti, la zona euro e il Giappone, rimane ampiamente al di sotto dell’obiettivo del 2%.

Stati Uniti

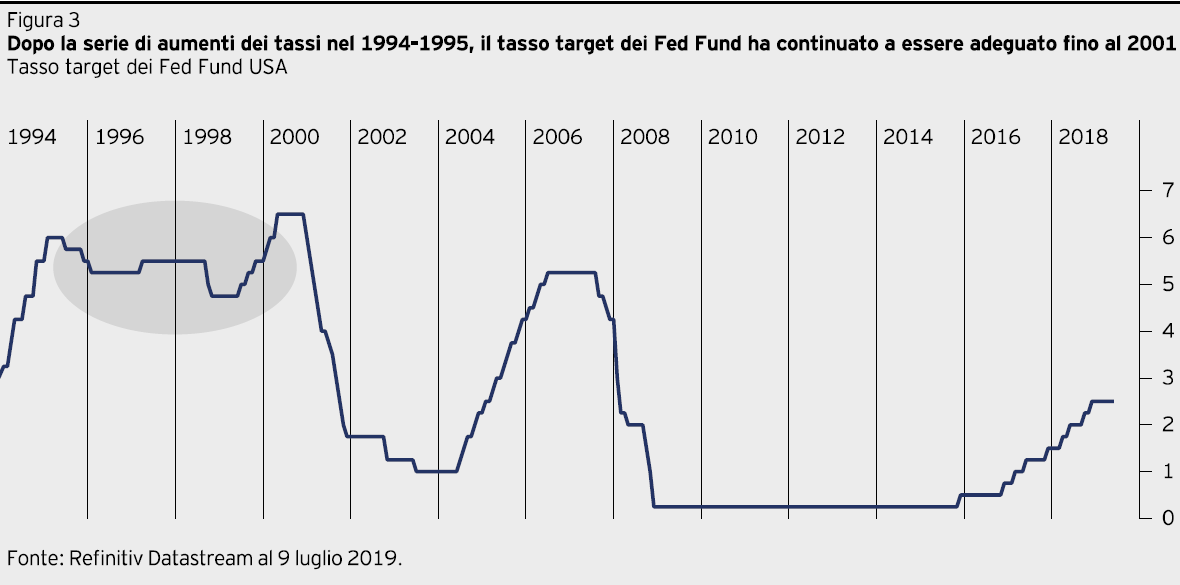

L’economia statunitense ha registrato una graduale decelerazione negli ultimi mesi. La debolezza è stata osservata a livello di investimenti (imprese e immobili) e occupazione, sul fronte manifatturiero e degli scambi commerciali, ma non è affatto pervasiva. Le spese al consumo si sono mantenute esuberanti e le azioni hanno tenuto bene. Questo genere di rallentamento di metà ciclo non è insolito nel corso di un’espansione del ciclo economico e segue spesso una serie di aumenti dei tassi d’interesse, come quelli attuati dalla Fed negli ultimi tre anni. È successo per esempio nel 1995-96. Inoltre, è normale che gli stimoli fiscali – come quelli messi in atto dai tagli fiscali del Presidente Trump alla fine del 2017 – imprimano uno slancio iniziale, seguito da una ricaduta nel momento in cui i fabbisogni di finanziamento del governo comincino a incidere sui mercati finanziari. Nel caso attuale, rispetto a un anno fa, il governo federale sta procedendo all’emissione di nuovo debito pari a circa 1 trilione di dollari USA (per finanziare il deficit) e sino al 31 maggio la Fed è stata impegnata a cedere titoli del Tesoro al ritmo di 30 miliardi di dollari USA al mese, equivalenti a 360 miliardi l’anno. Tenendo conto anche delle cessioni di titoli garantiti da ipoteca (MBS), ciò significa che il settore privato è stato costretto ad assimilare circa 1,4 trilioni di dollari USA su base annua. Fortunatamente per i mercati, le cessioni della Fed sono diminuite a partire dal 31 maggio e cesseranno a settembre. Inoltre, i membri del FOMC hanno bruscamente cambiato politica dopo l’ultimo aumento dei tassi d’interesse effettuato a dicembre 2018. Questa “virata” verso l’allentamento non si è ancora rispecchiata in effettivi tagli dei tassi d’interesse rispetto all’attuale obiettivo dei Fed Fund del 2,25-2,50%, ma i commenti dei presidenti e governatori della Fed come pure i testi delle dichiarazioni del FOMC del 30 gennaio, 20 marzo e 1° maggio, hanno chiaramente segnalato un certo grado di allentamento in futuro. Il taglio dei tassi d’interesse potrebbe arrivare forse già il 31 luglio, alla conclusione della prossima riunione del FOMC, ma vi sono probabilità di tagli a settembre e probabilmente di nuovo a dicembre, quando i membri del FOMC sono tenuti a comunicare le previsioni, tra cui il celebre dot-plot per le variazioni dei tassi d’interesse nei prossimi 2-3 anni. Adeguamenti ai tassi d’interesse dopo l’iniziale fase di normalizzazione sono stati effettuati in passato e dovremmo considerarli un segnale del tentativo dei membri del FOMC di allungare il ciclo. Lo abbiamo osservato nel 1995-1996, quando la Fed ha tagliato i tassi dopo gli aumenti del 1994-1995, apportando parecchi altri adeguamenti fino alla fine del ciclo nel 2001 (Figura 3). L’interrogativo fondamentale per gli investitori non è tanto quando il FOMC taglierà i tassi d’interesse, ma se tali tagli saranno accompagnati da variazioni significative nel ritmo di crescita dell’aggregato monetario ampio e del credito bancario. La ragione è che l’attuale decelerazione dell’economia statunitense e il calo dell’inflazione sono in misura elevata una conseguenza del fatto che nei primi sei mesi del 2019 le banche hanno ampliato i loro bilanci solo a modestissimi ritmi del 4-5%. Ai fini di un crescita del PIL nominale più forte, è necessaria una crescita più rapida dell’aggregato monetario ampio. Nel complesso, per il 2019 ci attendiamo una crescita del PIL reale del 2,6% e dell’inflazione CPI dell’1,5%.

Zona euro

Zona euro

La nuova leadership risolverà i problemi dell’area euro?

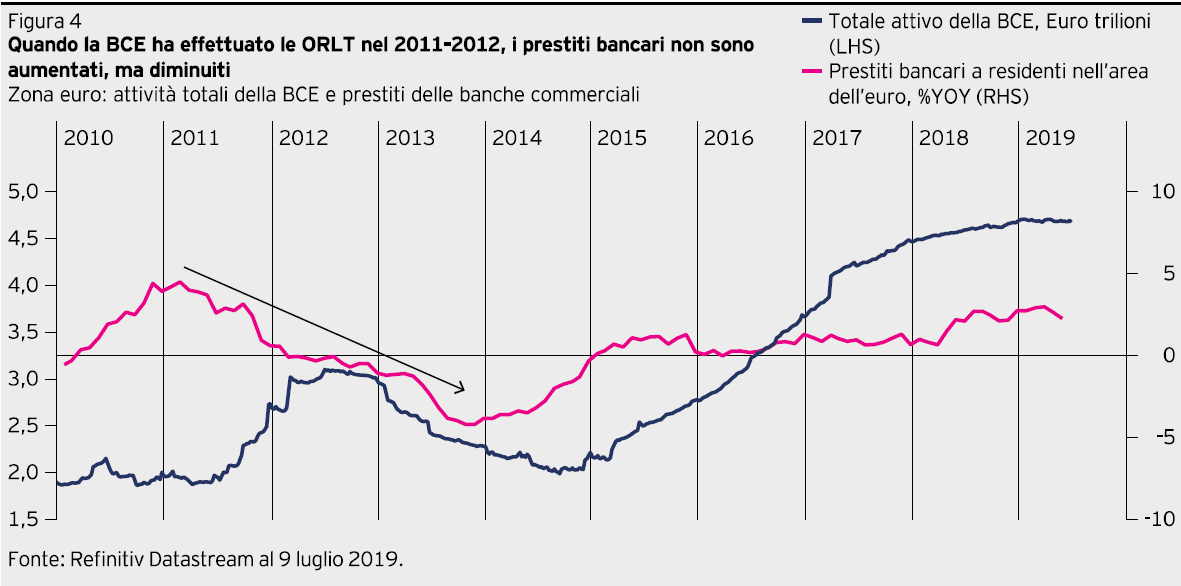

Nel periodo in cui sono state redatte le presenti prospettive economiche trimestrali, i mercati azionari e obbligazionari dell’area euro si sono profondamente concentrati sugli imminenti cambiamenti di leadership nella Commissione Europea e nella BCE. Salvo approvazione del Parlamento europeo a Strasburgo, sembra probabile che le candidate nominate, Ursula von der Leyen e Christine Lagarde (ex Direttore Generale del Fondo Monetario Internazionale) assumano tali incarichi alla fine di settembre. L’interrogativo reale per i mercati finanziari è se, insieme o da sole, le candidate abbiano le conoscenze e il supporto necessari per mettere in atto politiche in grado di sconfiggere la crescita stagnante e l’inflazione inferiore all’obiettivo nell’area euro. Il ruolo della Commissione UE in materia di politica macroeconomica è sostanzialmente limitato all’applicazione delle norme fiscali imposte sui paesi membri dai precedenti trattati dell’UE. Sebbene la politica fiscale sia la componente integrativa della politica monetaria nella gestione dell’economia, stimoli monetari inadeguati acuiscono le difficoltà di conseguimento degli obiettivi fiscali nel caso dei paesi che registrano una crescita debole. Sotto questo aspetto, l’Italia rappresenta il paese problematico dell’area euro, da quando i due partiti populisti, l’uno di centro-destra (la Lega di Matteo Salvini) e l’altro di sinistra anti-establishment (il Movimento 5 Stelle di Luigi di Maio), hanno costituito una coalizione dopo le elezioni del 4 marzo 2018. Tuttavia, nelle ultime settimane il governo di Roma ha promesso di apportare tagli per quasi 8 miliardi di euro al proprio bilancio per il 2019 e di intraprendere ulteriori misure per ridurre il debito nel 2020. Per il momento, ciò è probabilmente sufficiente a placare Bruxelles. Sul più importante fronte monetario, la probabile nomina di Christine Lagarde ha già avuto alcuni rilevanti effetti sui mercati finanziari. Sulla scia dell’annuncio, l’euro si è indebolito, i rendimenti dei Bund decennali tedeschi sono scesi allo stesso livello del tasso di rifinanziamento della BCE (-0,4%) e gli spread tra i BTP italiani e i Bund hanno registrato una marcata riduzione. Tutto ciò ha rispecchiato il generale sollievo conseguente al fatto che i leader UE non abbiano nominato il presidente della Bundesbank tedesca, Jens Weidmann, alla presidenza della BCE, in combinazione con la convinzione che Christine Lagarde continuerà le politiche accomodanti o espansive di Mario Draghi. Di conseguenza, l’interrogativo chiave è se questo cambiamento ai vertici della BCE possa davvero fare una differenza in termini di politica nei prossimi anni. Christine Lagarde non è una economista, ma vanta una notevole esperienza acquisita attuando gli interventi del FMI nelle economie in crisi e proponendo soluzioni per ripristinare la crescita e ridurre l’inflazione; dovrebbe pertanto avere molte idee circa le possibili soluzioni per rimettere in salute l’area euro. Tuttavia, la BCE e l’area euro più in generale sono organizzazioni vincolate da regole e giuridicamente limitate, il che potrebbe frenare Christine Lagarde, anche qualora proponesse nuove idee. In linea di massima, l’eredità di Mario Draghi è valutata in modo sostanzialmente positivo, in considerazione delle ORLT lanciate alla fine del 2011, della sua famosa dichiarazione che la BCE era ‘‘pronta a fare tutto il necessario’’ per preservare la moneta unica, rilasciata in un discorso a Londra a luglio 2012, nonché dell’attuazione del QE da marzo 2015 a dicembre 2018. Tuttavia, a nostro giudizio le ORLT non hanno funzionato in quanto le banche hanno usato i finanziamenti della BCE per sostituire altre fonti di fondi e i finanziamenti bancari sono in effetti scesi da +4% a -4% su base annua, nel periodo di concessione dei prestiti (Figura 4). Inoltre, la sua politica di QE è stata diluita dall’acquisto in gran parte da banche, anziché da entità non bancarie. Gli acquisti non hanno pertanto creato depositi abbastanza consistenti da alimentare in modo sufficiente una crescita dell’aggregato monetario. La domanda aggregata (spesa) nell’area euro rimane debole ed è ancora necessaria una crescita più rapida dell’aggregato monetario e del credito. Nel 2019, ci attendiamo una crescita dell’1,1%, con un calo dell’inflazione dei prezzi al consumo allo 0,9%, ampiamente al di sotto dell’obiettivo.

Cina

Cina

Fronti interno ed estero dell’economia sotto pressione

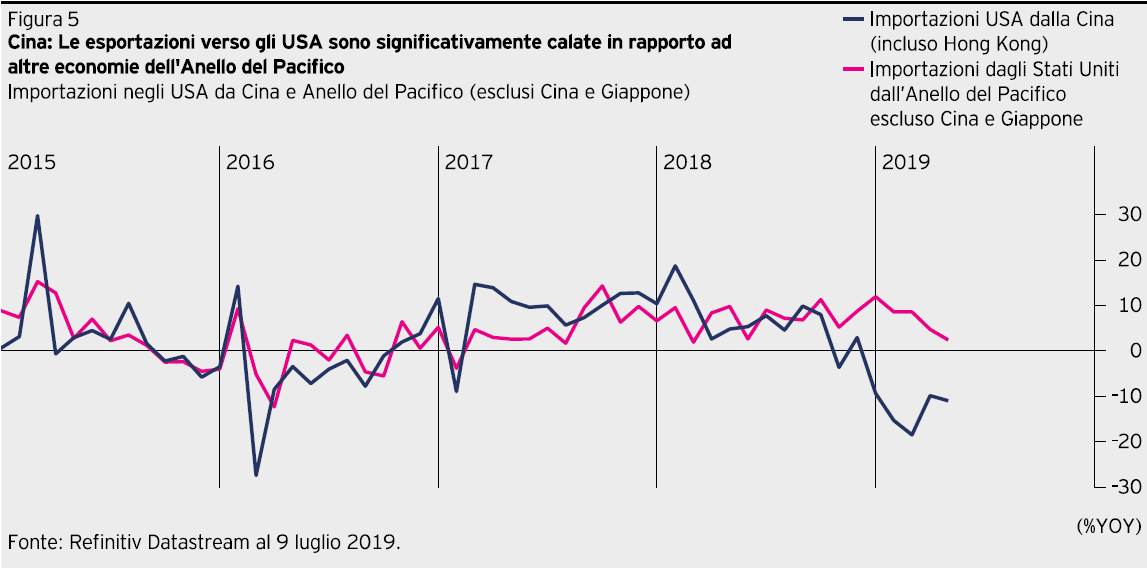

Nel primo semestre del 2019, l’economia cinese ha dovuto far fronte a problemi sui fronti interno ed estero, che sono destinati a persistere nel 2020 e negli anni successivi. Sul fronte interno, l’economia è stata schiacciata da una stretta lunga, ma graduale, della crescita monetaria. Dopo essere brevemente salita di poco oltre il 13% su base annua nel secondo semestre del 2015, l’M2 è scesa all’8% nell’ultimo trimestre del 2017, mantenendosi da allora nel range dell’8-9%. Si tratta del tasso di crescita più basso registrato dall’aggregato monetario ampio dal lancio delle “Quattro Modernizzazioni” sotto la guida di Deng Xiaoping nel 1978. Sebbene la People’s Bank of China (PBC), la banca centrale, abbia condotto numerose operazioni di “allentamento” (tagliando i tassi (interessi) repo in 2018, o riducendo ripetutamente i coefficienti di riserva obbligatoria delle banche, oppure iniettando fondi mediante operazioni sui mercati monetari), nessuno di tali interventi ha incrementato il tasso di crescita monetaria in modo sostenuto negli ultimi due anni e mezzo. Il motivo per cui la PBC non è riuscita ad attuare una crescita monetaria più robusta – ammesso che questa fosse la sua intenzione – è che a causa del rallentamento dell’economia, della bassa inflazione e dei livelli di debito ancora elevati, la domanda di credito si è costantemente indebolita. In queste situazioni, per stimolare i finanziamenti e quindi la crescita monetaria, i tassi di interesse della PBC (come per esempio il tasso repo) dovrebbero essere fissati al di sotto del tasso “di mercato”. Ciò non è tuttavia accaduto. Di conseguenza, le misure della PBC non sono riuscite a invertire la tendenza di bassa crescita monetaria e del credito. Alla luce dell’eccessivo debito accumulato nell’economia dopo la crisi finanziaria globale, quasi tre anni fa le autorità cinesi hanno annunciato la decisione di attribuire la priorità alla riduzione dell’indebitamento nell’economia e nel sistema finanziario. Si tratta di una posizione del tutto condivisibile e i dati sopra citati per il rallentamento economico sono congruenti con il suo mantenimento. La politica monetaria cinese, come abbiamo ricordato in precedenti occasioni quest’anno, è “pianificata” e ciò lascia pochi spazi a un allentamento significativo. Tra le conseguenze interne di questa politica monetaria costantemente restrittiva, vi sono il rallentamento dei tassi di crescita del PIL nominale e reale, il calo dei prezzi alla produzione dal 6,9% a ottobre 2017 allo 0,6% a maggio 2019 e l’oscillazione dei prezzi al consumo tra l’1,5% e il 3,0% dal 2016. I prezzi alla produzione sono restati in territorio positivo solo grazie al marcato aumento dei prezzi alimentari nel primo semestre del 2019, in particolare dei prezzi della carne di maiale a seguito dell’epidemia di peste suina africana. Sul fronte estero, l’anno è stato caratterizzato dall’imposizione di dazi – da parte dell’amministrazione Trump – sulle esportazioni cinesi verso gli Stati Uniti e dalle relative trattative commerciali. Le tensioni sono emerse a maggio quando, con un’improvvisa svolta durante le trattative commerciali, il Presidente Trump ha twittato che gli Stati Uniti avrebbero aumentato dal 10% al 25% i dazi su 200 miliardi di dollari USA di importazioni dalla Cina a partire dal 10 maggio 2019. Trump ha inoltre indicato l’intenzione di imporre a breve dazi del 25% sul resto delle importazioni statunitensi (325 miliardi di dollari USA) dalla Cina, non ancora oggetto dei suoi dazi ai sensi della “Section 301”. Questi dazi hanno colpito prodotti di consumo finali come giocattoli, calzature, abbigliamento ed elettronica. Il 1° giugno, come rappresaglia la Cina ha imposto dazi su 36 miliardi di dollari USA di esportazioni statunitensi. Le trattative tra le due parti sono state interrotte a maggio e riprese solo dopo la riunione del G20 a Osaka, a fine giugno, quando è scattata una temporanea tregua della guerra commerciale. Gli effetti delle misure del Presidente Trump sulla crescita del PIL e degli scambi commerciali cinesi sono stati significativi. Le importazioni USA dalla Cina sono notevolmente diminuite, con un calo del 18,5% su base annua a marzo e una modesta ripresa, calo dell’11%, a maggio. Per contro, le importazioni USA dal resto dell’Anello del Pacifico (esclusi Giappone e Cina) sono scese al 2,4% a maggio (Figura 5). Altre economie dell’Asia orientale come Taiwan, Corea e Vietnam cominciano a trarre guadagni in termini di scambi commerciali rispetto alla Cina in quanto parti della catena di fornitura internazionale vengono dirottate verso le economie non rientranti nelle misure di Trump. In prospettiva, data la portata delle problematiche con la Cina che l’amministrazione Trump sta affrontando – furto di proprietà intellettuale, sussidi alle imprese statali e apertura di settori interni alla concorrenza estera – una tregua sostenuta nella guerra commerciale tra i due paesi appare improbabile. Sebbene la tempistica delle prossime elezioni presidenziali statunitensi possa incoraggiare il team del Presidente Trump a dichiarare vittoria a un certo punto del 2019-2020 e porre fine alla guerra commerciale, con ogni probabilità un eventuale imminente cessate il fuoco è destinato a essere temporaneo.

Giappone

Giappone

Malgrado migliori dati sull’attività, l’inflazione si mantiene al di sotto dell’obiettivo della BoJ

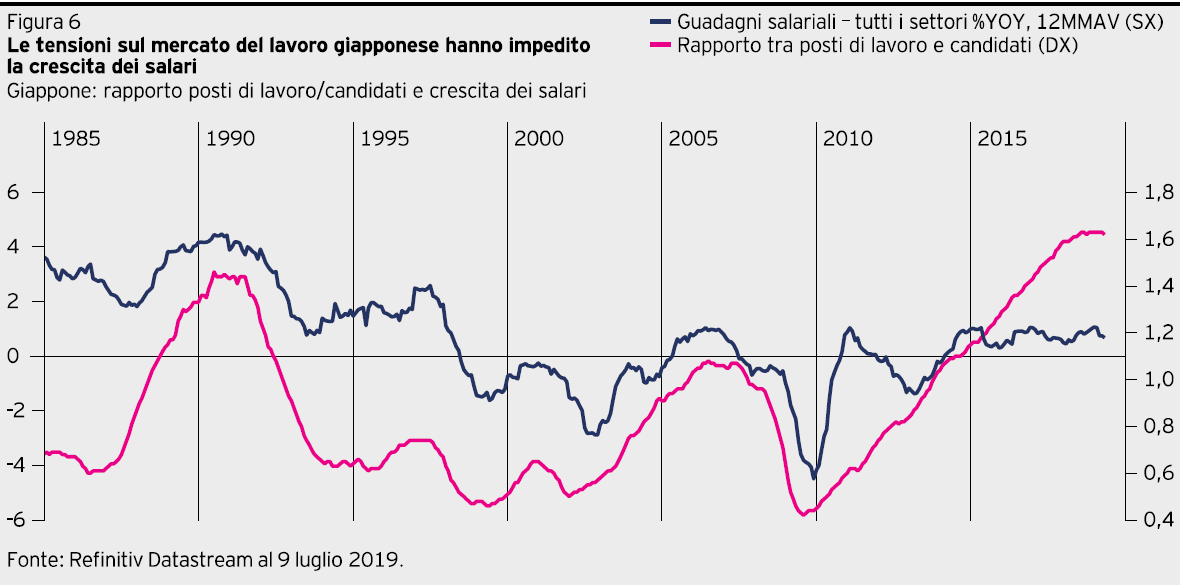

Il PIL reale dell’economia giapponese ha registrato una crescita dello 0,6% su base trimestrale nel 1° trimestre del 2019 (2,2% annualizzato e 0,9% su base annua), dopo lo 0,5% del 4° trimestre del 2018. Gli investimenti del settore pubblico hanno riportato un aumento dell’1,2% grazie alla manovra supplementare al bilancio e al miglioramento delle esportazioni nette, apportando lo 0,4% alla crescita, mentre gli investimenti delle imprese hanno registrato un modesto incremento pari allo 0,3%. Le spese di consumo hanno subito una contrazione sia sul fronte privato che su quello pubblico. Questi dati del bilancio nazionale più robusti rafforzano probabilmente la tesi a favore del passaggio alla fase successiva dell’applicazione dell’imposta sui consumi, che prevede un suo rialzo dall’8% al 10% in ottobre. L’ultimo incremento dell’imposta, effettuato nel 2014, ha tuttavia fatto precipitare l’economia in recessione e qualora il miglioramento economico non prosegua in estate e in autunno, è probabile che il governo Abe proceda a un rinvio della sua attuazione. A questo proposito, il sondaggio ‘‘Tankan’’ della BoJ sulle prospettive delle imprese a breve termine relativo al secondo trimestre, ha rilevato dati deludenti quasi in tutte le aree, eccettuate le condizioni attuali per le grandi aziende non manifatturiere. Ciò indica che le condizioni economiche sottostanti permangono troppo fragili per un’iniziativa politica di tale peso. I fattori chiave che concorrono alla persistente debolezza economica del Giappone sono due. Il primo, sul fronte reale, è che la popolazione e la forza lavoro (ovvero la popolazione in età lavorativa, cioè 15-64 anni) hanno toccato i massimi rispettivamente nel 2010 e nel 1992. I cali di questi dati fondamentali limitano automaticamente il tasso di crescita del PIL reale potenziale. A ciò si aggiunga il rallentamento della produttività del lavoro negli ultimi anni, scesa ad appena lo 0,7% annuo dal 2010 rispetto all’1,3% annuo tra il 1990 e il 2007; è pertanto facile capire perché il tasso di crescita potenziale del Giappone sia calato allo 0,9% (secondo Mizuho)1. Malgrado un bassissimo tasso di disoccupazione, pari al 2,4% ad aprile e il livello massimo del rapporto tra posti di lavoro disponibili e candidati (1,6%) dal 1974, la crescita dei salari rimane quindi tiepida e l’economia non evidenzia segnali di surriscaldamento (Figura 6). Il secondo è che la spiegazione della debolezza dei parametri nominali – inflazione, salari, PIL nominale, ecc. – è interamente riconducibile ai tassi costantemente bassi della crescita dell’aggregato monetario ampio. Dal 1992, l’M2 si è mediamente aggirato intorno ad appena il 2,6% annuo, un livello decisamente troppo basso per conseguire l’obiettivo di inflazione del 2% della BoJ. A sei anni dalla sua nomina, cui ad aprile 2018 è seguita la conferma di un nuovo mandato quinquennale, il Governatore della BoJ Kuroda è segnatamente venuto meno all’impegno di fare salire il tasso d’inflazione dei prezzi al consumo in Giappone al 2%. Ciò è avvenuto malgrado acquisti di asset su vasta scala che hanno quasi quadruplicato il bilancio della BoJ, facendolo passare da 144 trilioni di yen a marzo 2012 a 565 trilioni di yen a marzo 2019 nel quadro di una politica ampiamente pubblicizzata, conosciuta come ‘‘Quantitative & Qualitative Easing’’ (QQE), integrata dal ‘‘controllo della curva dei rendimenti (YCC) a partire da settembre 2016. In base agli ultimi dati (relativi a maggio 2019), il CPI headline e il CPI core – che esclude gli alimentari freschi – sono entrambi aumentati dello 0,8% su base annua, mentre il CPI ‘‘core-core’’ – che esclude i prezzi di alimentari ed energia – è salito dello 0,5% in dodici mesi. Evidentemente qualcosa non va nella politica monetaria giapponese, ma la domanda è: quali sono esattamente gli elementi che non funzionano? Come sosteniamo regolarmente da due decenni, l’insuccesso delle misure volte a fare salire l’aggregato monetario ampio, o M2, al ritmo del 5-6% annuo, ha fatto sì che il PIL nominale si sia limitato a crescere al tasso di crescita dell’M2 (2,6%) aggiustato per la variazione dei volumi di moneta detenuti da famiglie e imprese. Poiché questo dato (velocità di circolazione della moneta rispetto al reddito per M2) scende del 2,1% annuo, resta solo lo 0,5% per alimentare l’economia e l’inflazione. Non sorprende quindi che la crescita del PIL nominale dal 1992 sia stata mediamente solo dello 0,4% annuo. Purtroppo, le prospettive macroeconomiche del Giappone non cambieranno in misura significativa, salvo in caso di risoluzione di questo fondamentale problema in materia di politica monetaria. Indipendentemente da quanto la BoJ possa affermare, il QQE e l’YCC non stanno riuscendo a riportare il tasso d’inflazione giapponese al 2%.

Materie prime

Materie prime

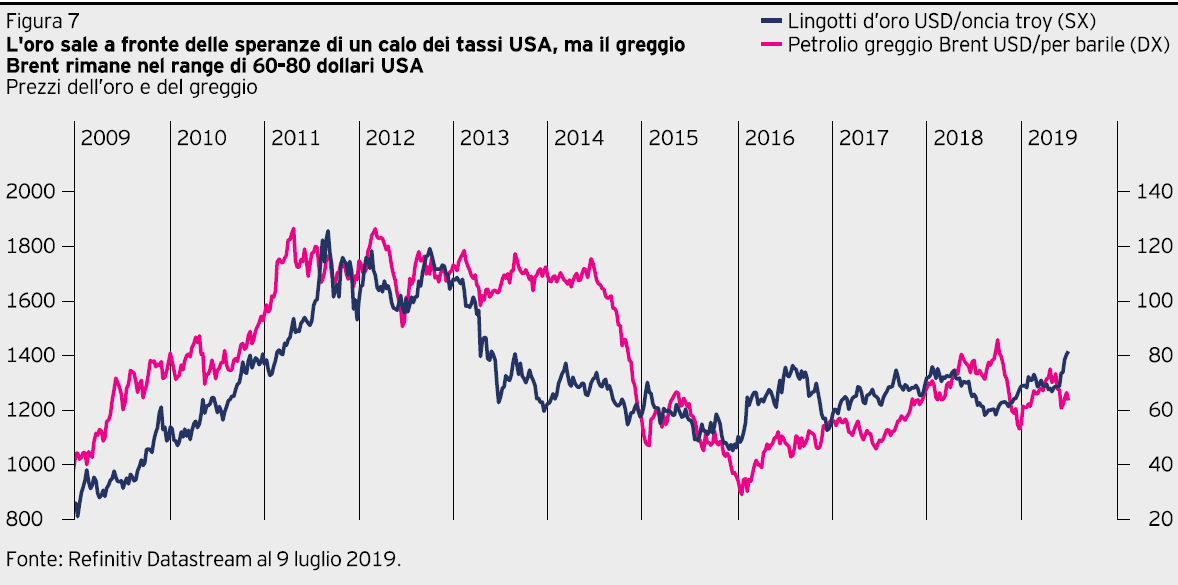

Nel primo semestre del 2019, gli indicatori manifatturieri globali hanno continuato a indebolirsi, soprattutto nella zona euro e nel Regno Unito. L’esuberanza della produzione manifatturiera espressa dalle economie più avanzate, come gli Stati Uniti e la zona euro, nel 2017-2018, è del tutto scomparsa e i mercati emergenti sono ora i propulsori della crescita del segmento manifatturiero dell’economia globale. Sulla base degli indicatori PMI, l’attività manifatturiera sta subendo una contrazione nell’ampia maggioranza delle economie avanzate (eccetto gli Stati Uniti), nonché in Cina e Russia. Sulla scia di tale continuo indebolimento del segmento manifatturiero, i prezzi delle materie prime (petrolio escluso) hanno subito un calo nel secondo semestre del 2019 e dall’inizio dell’anno sono essenzialmente invariati, secondo l’indice delle materie prime elaborato dal Commodity Research Bureau. I prezzi del greggio Brent sono saliti dal minimo di 50,47 dollari USA toccato il 24 dicembre a 75,15 dollari USA il 25 aprile, segnando un rialzo di quasi il 50%. A partire dalla fine di aprile, i prezzi del petrolio sono poi diminuiti e alla chiusura del 2° trimestre del 2019 si aggiravano intorno a 67 dollari USA. Le decisioni dell’OPEC e le temporanee turbative dell’offerta di petrolio dovute a fattori politici e di altro genere in Venezuela, Libia, Iran e altrove, hanno accentuato la rapida ripresa dei prezzi del petrolio, ma le prospettive di lungo termine per i prezzi del petrolio e delle materie prime saranno in generale dettate dalla domanda globale, a sua volta dipendente dalle prospettive del ciclo economico e dalle politiche monetarie delle banche centrali. In linea con i propulsori sul fronte della domanda, oggetto delle sezioni iniziali della presente relazione, il quadro complessivo prospetta un indebolimento, anziché un rafforzamento della domanda. Fintantoché la spesa aggregata è limitata da tassi di crescita monetaria e del credito medio-bassi, e le pressioni inflazionistiche rimangono pertanto sotto controllo, le prospettive sul fronte della domanda nel medio termine – per quel che riguarda i prezzi delle materie prime – dovrebbero essere contenute, eccettuati specifici settori vulnerabili a perturbazioni sul fronte dell’offerta. Un’eccezione degna di nota è rappresentata dall’oro, il cui prezzo è aumentato del 10% dal 29 maggio, salendo da 1.280 dollari USA a circa 1.425 dollari USA l’oncia, sostanzialmente sospinto dai tagli dei tassi d’interesse statunitensi. L’analisi delle performance dei prezzi delle materie prime nel loro complesso a partire dal 2008 (Figura 7) conferma tale concetto. La notevole impennata dei prezzi delle materie prime tra febbraio 2009 e aprile 2011 fu quasi interamente dovuta all’enorme aumento della spesa interna cinese derivante dalla straordinaria accelerazione della crescita monetaria e del credito di allora. In seguito, la crescita della spesa cinese in termini reali e nominali è rallentata, e con essa la performance complessiva dei prezzi delle materie prime globali. Ne consegue pertanto che salvo ove la spesa interna della Cina e/o delle nazioni OCSE aumenti significativamente, in termini reali o nominali, nel corso del prossimo anno, i prezzi delle materie prime sono generalmente destinati a rimanere contenuti in tale orizzonte temporale.

Conclusione

Conclusione

I mercati azionari hanno subito una flessione a maggio, ma a giugno hanno recuperato la maggior parte del terreno perduto e i principali indici azionari statunitensi hanno toccato nuovi massimi. Ciò è in linea con la tesi che sosteniamo da tempo, ossia che i prezzi degli asset sono sostanzialmente dettati dalla politica monetaria e dal ciclo economico. Alla luce della salute soddisfacente dei bilanci dei consumatori statunitensi, della buona tenuta dei dati occupazionali nel settore non agricolo a giugno (incremento di 224.000 posti di lavoro) e di un’inflazione ancora al di sotto dell’obiettivo, la Fed ha pochi motivi, se non nessuno, per procedere a una stretta. Per contro, è più probabile che il FOMC tagli i tassi d’interesse per prolungare l’espansione, il che significa che i livelli massimi dei prezzi azionari sono probabilmente ancora un po’ lontani. D’altra parte, l’andamento del mercato obbligazionario è dettato dalle aspettative in merito all’evoluzione dei tassi a breve termine e dell’inflazione. Dopo che nelle prime settimane del 2019 la Fed ha virato verso una politica monetaria più accomodante, il rendimento delle obbligazioni decennali del Tesoro è sceso dal 2,78% al 21 gennaio all’1,95% al 4 luglio, essenzialmente a causa delle crescenti attese di tre tagli dei tassi, per un complessivo 0,75%, entro la fine dell’anno. La notizia della nomina di Christine Lagarde quale prossimo presidente della BCE ha impresso un ulteriore slancio, soprattutto nei mercati obbligazionari dell’area euro. Queste aspettative sono ragionevoli solo nel caso in cui la Fed intervenga per soddisfare le attese dei mercati obbligazionari, il che non è inevitabile e i tagli dei tassi non siano accompagnati da un’accelerazione della crescita monetaria e del credito. Tuttavia, qualora la crescita monetaria e del credito aumenti a seguito dei tagli dei tassi, l’attività economica si rafforzerà, la domanda di credito aumenterà e l’inflazione salirà. Tutto questo è destinato a trasformare il contesto di rendimenti in calo in uno scenario di rendimenti in aumento, in quanto le preoccupazioni per l’inflazione assumerebbero il ruolo di propulsori chiave dei rendimenti obbligazionari, al posto dell’andamento dei tassi a breve termine.

Commento a cura di John Greenwood, Chief Economist di Invesco