Pictet: perché i mercati asiatici emergenti conquisteranno sempre più spazio nei portafogli degli investitori globali.

A un anno dallo sconvolgimento sociale ed economico provocato dalla pandemia di COVID-19, l’Asia sta emergendo dalla crisi più forte di prima e con un’influenza maggiore sulla scena mondiale, spostando sempre più a oriente il centro di gravità economico del pianeta. Grazie alla gestione esemplare della pandemia, l’attività economica in tutta la regione è tornata ai livelli pre-COVID-19. (La sicurezza e la resilienza al COVID asiatiche sono considerate le migliori al mondo.)1 Inoltre, le politiche economiche anticrisi del blocco asiatico sono state prudenti e misurate, a differenza di quanto avvenuto in Occidente, dove i governi e le banche centrali sono stati costretti ad adottare misure estreme. Prendiamo la Cina. Sebbene sia stata l’epicentro della pandemia, le istituzioni politiche della regione non hanno dovuto ricorrere a un’eccessiva generosità fiscale o monetaria.

La Cina non ha assistito a un aumento dei prestiti di proporzioni simili a quello delle economie sviluppate. La seconda economia mondiale è entrata in crisi con il debito pubblico al di sotto del 50% del PIL, che prevediamo salirà al 67,7% entro il 2022. Il quadro è simile nel resto dell’Asia emergente, più favorevole rispetto a quello delle economie del G5, in cui il rapporto debito-PIL medio dovrebbe superare il 150% entro il 2022.2 In altre parole, l’Asia è riuscita a sostenere la crescita senza gettare i semi di rischi finanziari futuri. Prevediamo un forte rimbalzo della crescita del PIL del blocco pari all’8,9% nel 2021, ben al di sopra delle economie avanzate, che dovrebbero crescere solo del 4,9%. Questo risultato appare ancora più solido prendendo in considerazione anche la lieve contrazione registrata dall’economia della regione durante lo scorso anno, appena dello 0,2%, rispetto al 5,2% delle controparti sviluppate. L’efficace gestione della pandemia da parte dell’Asia e la sua resilienza economica sono la naturale conseguenza di una serie di riforme strutturali rivoluzionarie che la regione ha promosso negli ultimi 20 anni, un processo a nostro avviso destinato a proseguire a ritmo ancora più elevato nel prossimo decennio.

Dalla crisi valutaria alla fine degli anni ’90, le nazioni asiatiche hanno rafforzato le loro basi per una prosperità a lungo termine, riformando il proprio contesto istituzionale, normativo e del mercato dei capitali e promuovendo la competitività a livello internazionale. Un altro pilastro della ripresa economica post-pandemia è un’integrazione regionale più profonda. Nel mese di novembre i mercati emergenti asiatici hanno presentato un nuovo ambizioso accordo commerciale, il Regional Comprehensive Economic Partnership Agreement (RCEP), che riguarda gli scambi di merci, servizi e investimenti tra 15 Paesi che insieme rappresentano il 30% della popolazione mondiale. L’accordo dovrebbe contribuire a stimolare ulteriormente la crescita a lungo termine, riducendo le barriere commerciali e aumentando ulteriormente gli investimenti diretti esteri.

Nonostante la pandemia, gli investimenti esteri diretti (foreign direct investment, FDI) asiatici rimangono resilienti. Nel 2020 la Cina ha superato gli Stati Uniti come maggior destinatario di FDI al mondo, attirando 163 miliardi di dollari. I Paesi del sud-est asiatico, come il Vietnam, meno sviluppati delle controparti settentrionali, dovrebbero trarre il massimo vantaggio dal nuovo accordo, in quanto rappresentano la base manifatturiera che approfitterà della domanda degli importatori desiderosi di diversificare al di fuori della Cina. Il Vietnam è una delle nazioni asiatiche più dinamiche: offre un’elevata stabilità politica, un mercato globale profondamente integrato e abbondante manodopera, con la sua giovane popolazione di 100 milioni di persone. Inoltre, la gestione efficace della pandemia ha contribuito a rafforzare le credenziali del Paese. Grazie alla posizione geografica strategica per i collegamenti tra la Cina e il resto dell’Asia, il Vietnam dovrebbe attrarre una quota maggiore di FDI nei prossimi anni. A livello di macro-regione, gli standard di vita asiatici stanno migliorando rapidamente e la sua popolazione sta diventando sempre più urbana e benestante.

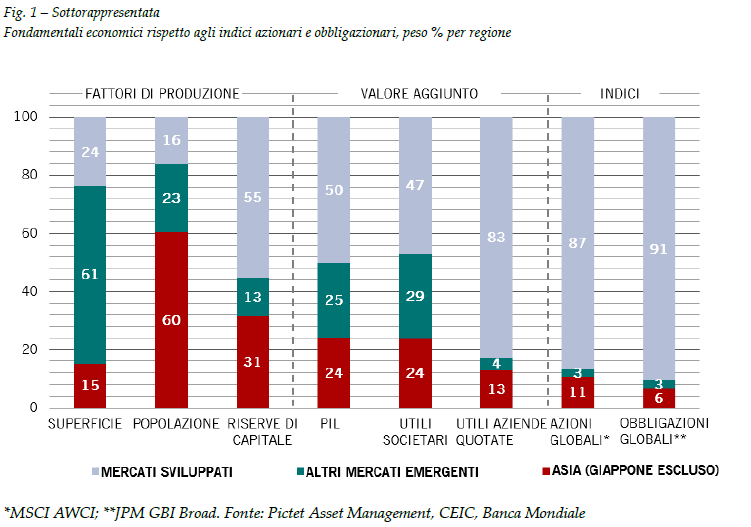

Entro la fine del prossimo decennio l’Asia avrà due terzi della classe media del pianeta3 , le cui abitudini di consumo e di investimento trasformeranno il panorama economico. Un centro di potere post-pandemia La crescente importanza dell’Asia sulla scena economica mondiale avrà conseguenze di ampia portata per gli investitori, non ultimo perché i mercati finanziari non ne hanno ancora preso atto. Uno sguardo agli indici azionari e obbligazionari mondiali mostra che l’Asia è sorprendentemente sottorappresentata. L’Asia emergente costituisce solo il 10% dell’indice dei mercati azionari globali e solo il 3% di quello obbligazionario, sebbene rappresenti circa il 24% sia dell’economia mondiale, sia degli utili societari globali

Questa disparità non durerà per molto tempo. Man mano che i mercati dei capitali della regione acquisiranno profondità e apertura verso gli investitori esteri, l’Asia diventerà sicuramente una componente molto più importante dell’universo di investimento a livello internazionale. Non stupisce che l’elemento chiave di questo sconvolgimento sia proprio la Cina. Con l’invecchiamento rapido della sua popolazione e il conseguente aumento delle sue esigenze di investimento, la seconda economia mondiale ha tutte le ragioni per desiderare di integrarsi completamente nel sistema finanziario globale, attirando in questo modo i capitali esteri. A tal fine è necessario procedere con le riforme, e su questo fronte i segnali sono incoraggianti. Pechino ha già allentato le regole per facilitare la negoziazione di obbligazioni cinesi agli investitori esteri; ha inoltre lanciato una nuova borsa valori simile al Nasdaq e ha introdotto altre iniziative per attirare finanziamenti verso settori in continua espansione come la tecnologia e l’intelligenza artificiale. La crisi sanitaria globale non ha rallentato il ritmo delle riforme.

Al contrario. A ottobre, la Cina ha descritto in dettaglio i passi da compiere per offrire maggiore autonomia a Shenzhen, consentendo a questo polo tecnologico e finanziario della Cina meridionale di guidare le riforme per lo sviluppo del mercato e dell’integrazione economica. Nell’ambito del programma di prova, Shenzhen lancerà future su indici azionari ed emetterà titoli di Stato locali offshore denominati in yuan, mentre ad alcune società sarà consentito emettere azioni. In risposta a questi cambiamenti, i fornitori di indici globali hanno iniziato a inserire più attivi cinesi nei loro indici obbligazionari e azionari. Si tratta di uno sviluppo che dovrebbe generare flussi in entrata combinati per oltre 300 miliardi di dollari nei prossimi anni.

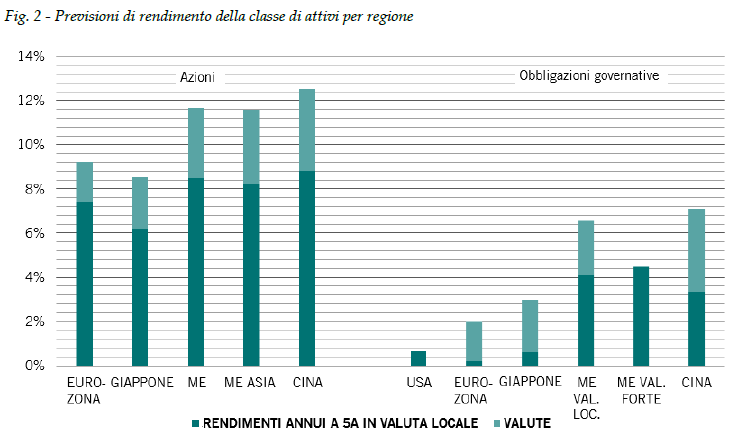

4 Anche le previsioni economiche a breve termine sono solide: ci aspettiamo una crescita del PIL cinese del 9,5% nel 2021. L’India, un altro importante polo asiatico, ha subito una brusca contrazione nel 2020, ma dovrebbe rimbalzare fortemente nel 2021; prevediamo una crescita della sua economia pari al 13,1%. La maggiore crescita dei Paesi asiatici dovrebbe contribuire a incrementare la performance degli attivi della regione nei prossimi anni. Prevediamo che i titoli asiatici emergenti guadagneranno quasi il 12% all’anno nei prossimi cinque anni – quasi il doppio di quelli dei mercati sviluppati. Anche il debito asiatico in valuta locale dovrebbe registrare una solida performance, in particolare in Cina, in un momento in cui chi investe nelle obbligazioni dei mercati sviluppati sta affrontando la prospettiva di perdite di capitale, una volta tenuto conto dell’inflazione (si veda la Fig. 2).

Si dice da tempo che se il XIX secolo è appartenuto all’Europa e il XX secolo agli Stati Uniti, il XXI secolo appartiene all’Asia. La regione è pronta ad aggiudicarsi una fetta sempre maggiore degli investimenti internazionali, man mano che i suoi strumenti finanziari si vanno trasformando in una classe di attivi strategica. Gli investitori dovranno modificare la composizione del proprio portafoglio per riflettere il peso crescente dell’economia asiatica.

A cura di Patrick Zweifel, Chief Economist, e Luca Paolini, Chief Strategist di Pictet Asset Management