Amundi: Attualmente i titoli Value USA scambiano con il livello di sconto più elevato rispetto ai titoli Growth dal 1999.

Tuttavia, il calo dei contagi da Covid-19, la ripresa economica su larga scala, le prospettive di tassi di interesse più elevati man mano che usciamo dalla pandemia e il ritorno delle pressioni inflazionistiche persistenti dovrebbero contribuire a colmare il divario di valutazione tra titoli Growth e Value. Il contesto economico e finanziario si sta spostando a favore del Value rispetto al Growth. In particolare, gli investitori dovrebbero evitare i titoli hyper-growth con elevati price-to-earnings, poiché tassi di interesse più elevati significano un tasso di sconto più elevato, che riduce il valore attuale netto dei flussi di cassa futuri per i titoli Growth. A nostro avviso, gli investitori avranno una seconda possibilità di sfruttare le opportunità nell’ambito del Value. Riteniamo che ciò si ripercuoterà meno sulla componente ciclica dei titoli Value – come è avvenuto nella prima ondata di rialzo del Value – e più sui settori dell’energia e finanziari, che dovrebbero beneficiare dell’aumento dell’inflazione, del trend al rialzo dei prezzi delle materie prime e di un contesto di tassi di interesse in aumento. Ci sono molte opportunità di investimento ESG tra i titoli Value. Attualmente gli Stati Uniti seguono in ritardo gli altri paesi nell’adozione di pratiche ESG afferma Amundi Tuttavia, ci sono evidenze che le aziende statunitensi stanno colmando questa lacuna e offrono interessanti opportunità di investimento in società Value che stanno migliorando il loro profilo ESG. Nel nostro Investment Talks pubblicato ad ottobre 2020, abbiamo sostenuto che i titoli di Value sovraperformano i titoli Growth sulla base di due ragioni principali:

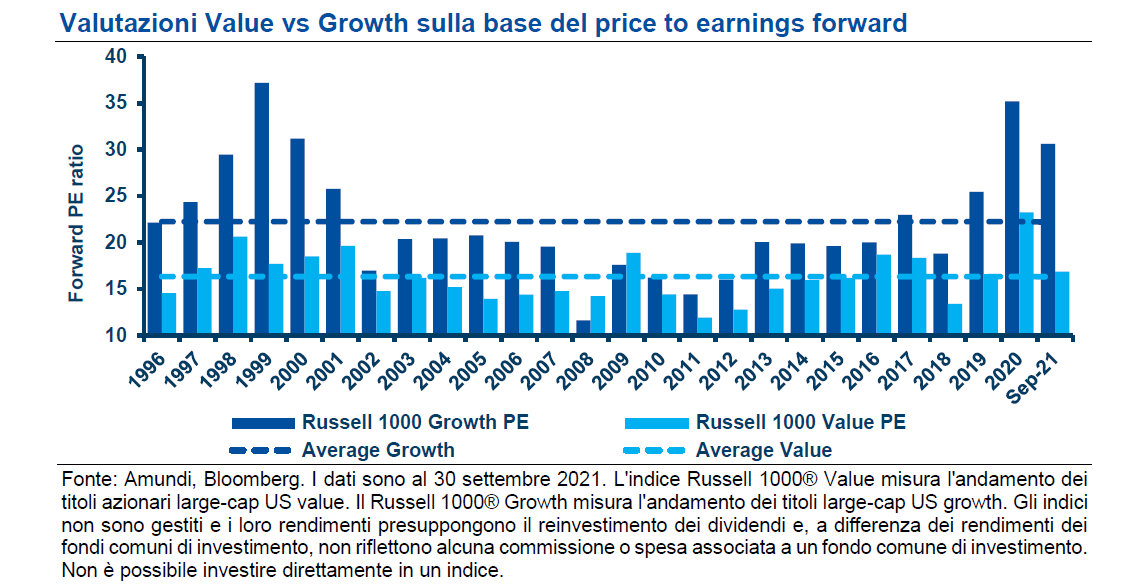

I titoli Value sono stati scambiati ad uno sconto molto più grande del normale in termini di price-to-earnings forward rispetto ai titoli Growth. Uno stimolo fiscale e monetario senza precedenti è stato in grado di rilanciare l’economia statunitense, favorendo i titoli Value data la loro sensibilità al ciclo economico. Nel periodo dal 31 agosto 2020 al 30 settembre 2021, il Value ha sovraperformato il Growth. L’indice Russell 1000 Value (Value index) ha guadagnato il 28,9% contro un guadagno del 19,5% per l’indice Russell 1000 Growth Index (Growth index). Tuttavia, tra maggio e agosto 2021, i titoli Growth hanno sovraperformato quelli Value poiché i casi di Covid-19 aumentarono negli Stati Uniti a causa della diffusione della variante Delta. In generale, durante la pandemia, i titoli Growth hanno sovraperformato quando le preoccupazioni legate al Covid-19 sono aumentate, in quanto molti di questi titoli sono legati alla tecnologia e beneficiano di un contesto “stay-at-home” afferma Amundi. I titoli Value USA scambiano con un livello di sconto più elevato rispetto ai titoli Growth dal 1999 Come mostrato nel seguente grafico, il multiplo price-to-earnings per l’indice Russell 1000 Value era 16,8x al 30 settembre 2021, rispetto a 30,6x per l’indice Russell 1000 Growth. Questo sconto di 13,8 punti sul multiplo è il più grande dal 1999.

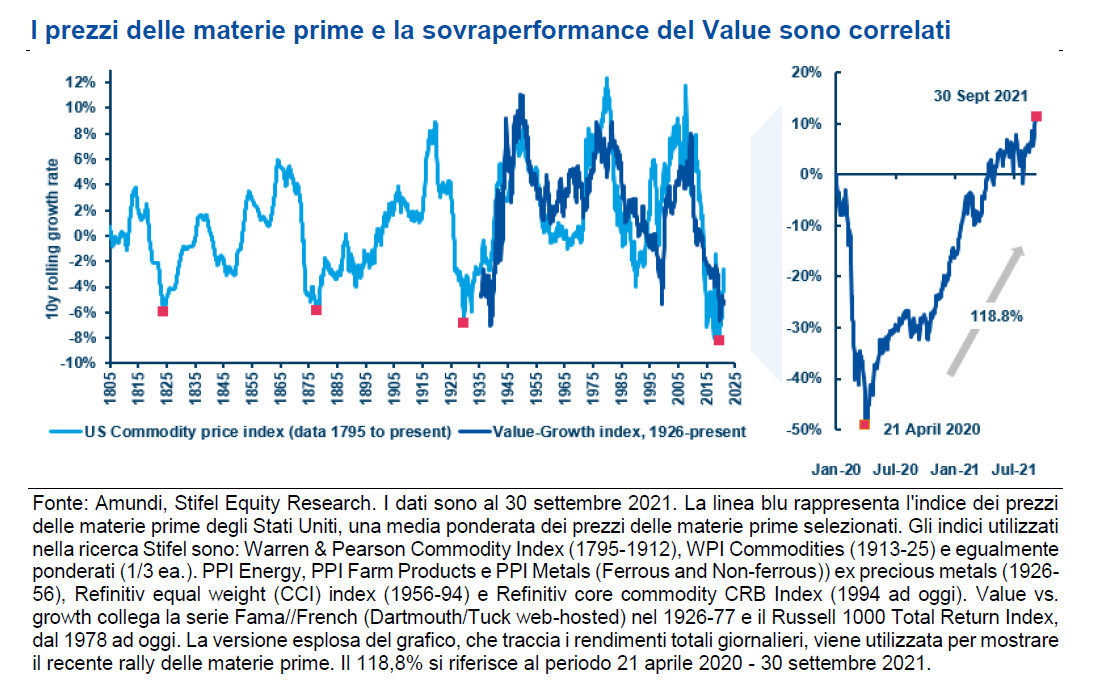

L’inflazione è un indicatore chiave per il Value I prezzi delle materie prime sono storicamente fortemente correlati all’indice value-to-growth. Ciò è dovuto al fatto che gli indici Value tendono ad essere più esposti ai titoli sensibili all’inflazione rispetto agli indici Growth. Ad esempio, i settori energetici, finanziari, industriali e dei materiali rappresentavano il 41% dell’indice Value al 30 settembre 2021 rispetto al 10% dell’indice Growth. Dall’inizio della pandemia, i prezzi delle materie prime sono aumentati e ci aspettiamo che rimangano elevati a causa dell’aumento della domanda e dell’offerta limitata. Questo dovrebbe supportare i titoli Growth mentre continuiamo a fare passi avanti per uscire dalla pandemia afferma Amundi.

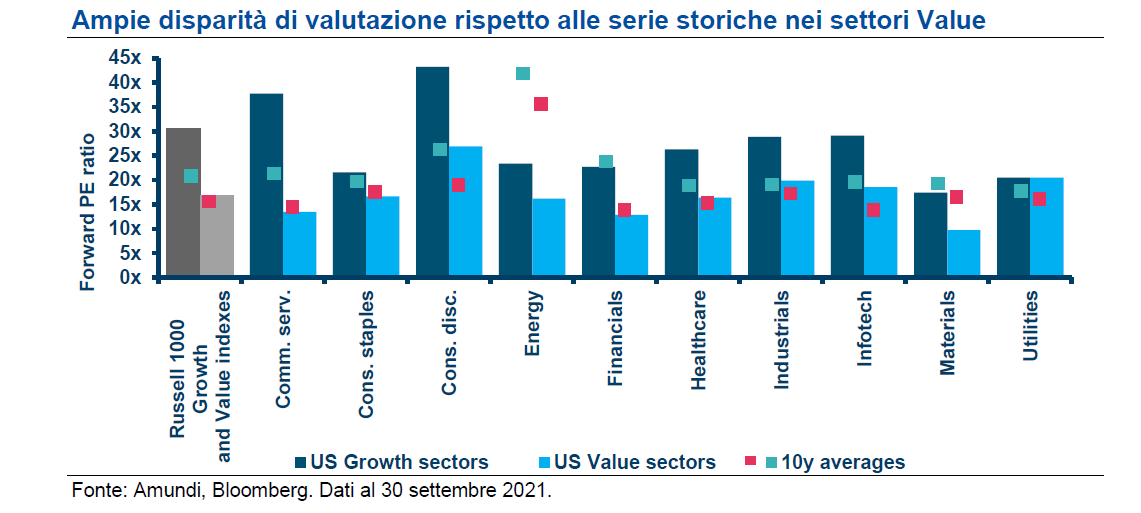

Energia e finanziari presentano il maggior potenziale di upside, a nostro avviso Una forte economia globale, alimentata dalla liquidità, ha portato all’avvio di un contesto reflazionistico, includendo un aumento dei tassi di interesse e dei prezzi delle materie prime. Queste condizioni favoriscono la redditività dei settori Value, in particolare di quelli energetici e finanziari. Con l’aumento dei tassi d’interesse, le istituzioni finanziarie possono aumentare i margini di profitto nel corso del tempo concedendo prestiti a tassi più elevati. In merito al settore energetico, i prezzi delle materie prime più elevati possono aumentare i ricavi e gli utili. Crediamo che un’economia globale in crescita sosterrà i titoli del settore dell’energia in considerazione dell’aumento della domanda. Inoltre, come mostrato di seguito afferma Amundi, le valutazioni per i titoli dell’energia e finanziari negli universi Russell 1000 Growth e Value sono pari o inferiori alle loro medie decennali. A titolo di confronto, la maggior parte degli altri settori si colloca al di sopra delle loro valutazioni medie decennali. Siamo cauti nei confronti dei titoli hyper-growth con elevati PER (price-to-earnings ratio), poiché tassi di interesse più elevati significano un tasso di sconto più elevato, che abbassa il valore attuale netto dei flussi di cassa futuri per i titoli Growth.

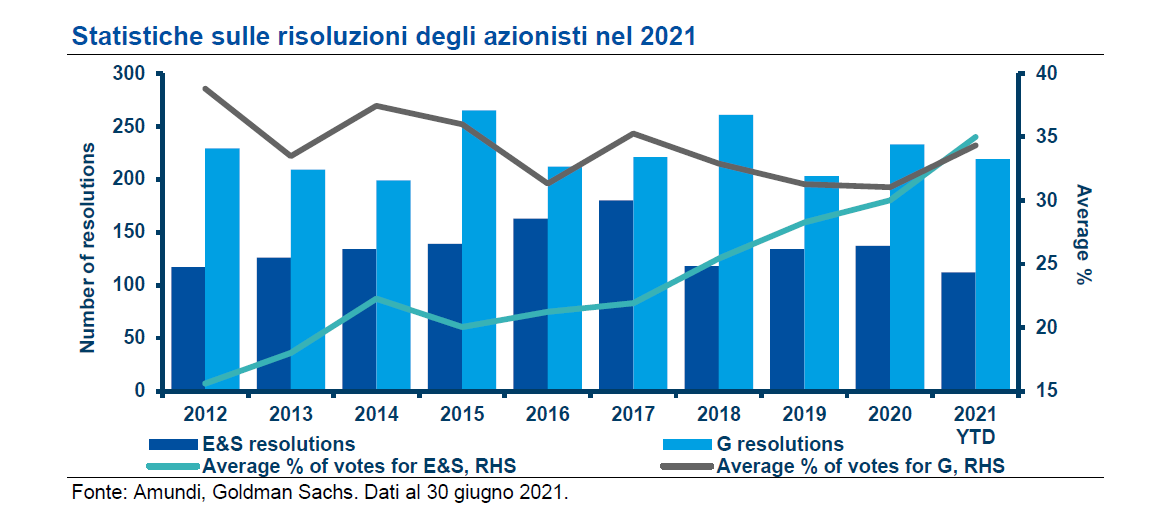

Value ed ESG: probabilmente la combinazione migliore per investire negli ESG improvers Sulla base dei rating ESG dei principali provider, attualmente gli Stati Uniti sono in ritardo rispetto ad altri paesi e regioni nell’adozione delle pratiche ESG. Tuttavia, abbiamo rilevato nuove evidenze che suggeriscono che le aziende statunitensi stanno colmando il divario con le migliori aziende ESG a livello mondiale. La mancanza di disclosure è stata un driver significativo degli scarsi punteggi ESG delle aziende statunitensi, ma crediamo che i miglioramenti nei dati ESG e nella disclosure stiano guadagnando terreno per le aziende statunitensi. Nel 2020 le risoluzioni degli azionisti in ambito ambientale e sociale hanno ottenuto quasi lo stesso supporto delle risoluzioni di governance e sono state il doppio rispetto al 2018 afferma Amundi. Durante la prima metà di quest’anno, le risoluzioni in ambito ambientale e sociale hanno ricevuto maggiore supporto delle risoluzioni di governance e la quantità totale di risoluzioni potrebbe raggiungere nuovi record. È importante sottolineare che la maggior parte di queste risoluzioni richiedeva una maggiore trasparenza e una migliore disclosure da parte della direzione aziendale.

Il settore bancario rappresenta un chiaro esempio a questo proposito, in quanto le grandi banche statunitensi seguono in ritardo le loro controparti europee nei rating ESG, principalmente a causa del rischio climatico. I titoli finanziari – che rappresentano il 21% dell’indice Value – attualmente hanno uno dei punteggi ESG più bassi tra le aziende statunitensi. I regolamenti europei richiedono un’informativa significativa sui rischi climatici per le operazioni bancarie, come i prestiti, mentre gli Stati Uniti non lo fanno. Tuttavia, ci aspettiamo che la Federal Reserve e l’amministrazione Biden colmino la lacuna normativa in materia di disclosure sul rischio climatico, che avrebbe un impatto sui rating ESG tra le società finanziarie statunitensi. Riteniamo che una maggiore disclosure e gli sforzi per migliorare le pratiche ESG tra le grandi banche statunitensi supporteranno i rendimenti degli azionisti e i rating ESG, man mano che il profilo di rischio delle banche statunitensi migliorerà. L’energia è un settore che molti investitori inclini alle tematiche ESG evitano. Tuttavia, diverse società energetiche si stanno orientando verso le energie alternative e stanno diventando più efficienti nella loro produzione di energia legata al carbonio, che rimarrà per qualche tempo il fondamento della produzione energetica statunitense e mondiale. Ad esempio, una delle principali società di servizi petroliferi ha avviato un’attività di cattura del carbonio, che rimuove il carbonio dall’aria e lo inietta nel terreno. Non tutte le aziende energetiche stanno adottando questo cambiamento, ma crediamo che un’attenta selezione dei titoli possa portare a rendimenti superiori per le aziende che stanno contribuendo a un ambiente migliore