I rendimenti e la volatilità, soprattutto dei corporate green bond, ne fanno un valido sostituto delle obbligazioni ordinarie in un portafoglio creditizio

I dati di mercato confermano che i green bond stanno attraendo una platea più ampia di investitori. NN Investment Partners (NN IP) ne ha analizzato la performance a livello di indice negli ultimi quattro anni ed è certa che il mercato dei green bond meriti di essere valutato in un contesto più ampio del mercato obbligazionario. I rendimenti e la volatilità, soprattutto dei corporate green bond, ne fanno un valido sostituto delle obbligazioni ordinarie in un portafoglio creditizio.

Gli investitori si espongono sempre più spesso ai green bond all’interno dei loro portafogli. L’obiettivo è spesso quello di rendere chiaro e trasparente ai loro stakeholder che stanno rendendo più green i loro investimenti. Tuttavia, NN IP ritiene che una gamma più ampia di investitori potrebbe prendere in considerazione la sostituzione di parti del proprio portafoglio obbligazionario con un’allocazione in green bond, sulla base del loro attraente profilo di rischio-rendimento.

NN IP ha analizzato l’andamento degli indici dei green bond rispetto agli indici tradizionali, nei comparti euro green bond ed euro corporate green bond. L’analisi include solo gli ultimi quattro anni in quanto il mercato delle obbligazioni verdi era ancora troppo sottosviluppato prima del 2016 per poter realizzare un confronto.

L’analisi mostra l’andamento dell’indice Bloomberg Barclays MSCI Euro Green Bond Index rispetto a un indice di obbligazioni societarie e sovrane tradizionali denominate in euro (Bloomberg Barclays MSCI Euro Aggregate Index). Nel 2019 i green bond hanno generato rendimenti del 7,4% rispetto al 6,0% delle obbligazioni ordinarie. I green bond in euro hanno sovraperformato per tre dei quattro anni analizzati, con una media dello 0,70% all’anno. La volatilità annua dell’indice green bond è stata più elevata per tre di questi anni. Ciò significa che i rendimenti più elevati sono stati in gran parte il risultato di un rischio maggiore.

Sebbene il mercato dei green bond nel suo complesso sia cresciuto in modo significativo negli ultimi anni, il segmento corporate ha registrato una crescita particolarmente forte. Questa crescita si riflette anche nell’ampiezza del mercato, dove sono ora rappresentati un numero crescente di segmenti industriali. Confrontando l’indice Bloomberg Barclays MSCI Euro Green Bond Index Corporate rispetto all’Indice Bloomberg Barclays MSCI Euro Aggregate Corporate, si possono fare gli stessi confronti di performance e volatilità.

Nel 2019, le obbligazioni societarie green hanno registrato rendimenti del 6,4% rispetto al 6,2% delle obbligazioni societarie ordinarie e hanno sovraperformato tre dei quattro anni presi in esame (2016, 2018, 2019). Anche la volatilità annuale è stata più elevata per tutti e quattro gli anni, ma nel caso delle obbligazioni societarie questo divario si è ridotto ogni anno.

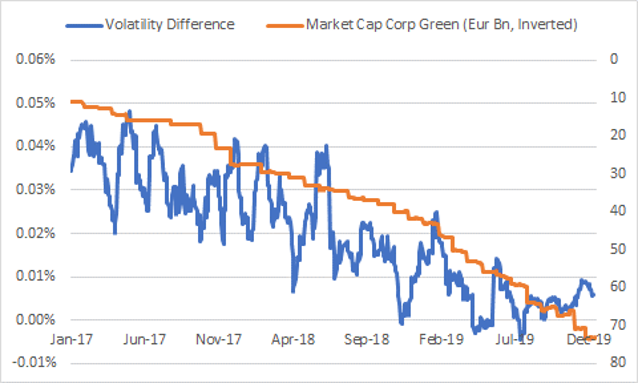

Data la forte divergenza della volatilità annua, NN IP ha anche confrontato la volatilità giornaliera di questi due indici obbligazionari societari negli ultimi quattro anni (figura). La linea blu indica che la differenza è in costante diminuzione, il che significa che, in termini di volatilità, gli indici green e non green si stanno muovendo l’uno verso l’altro. NN IP ritiene che la ragione di questa convergenza sia la crescita (indicata sull’asse di destra) e la maggiore diversificazione del mercato dei corporate green bond. La durata dei due indici è ormai quasi uguale.

Daily volatility difference – corporate bonds vs corporate green bonds

Source: Bloomberg, NN Investment Partners

Source: Bloomberg, NN Investment Partners

I risultati di questa analisi rafforzano la convinzione di NN IP che investire in green bond sia un modo semplice per investire nel reddito fisso in maniera più sostenibile senza dover scendere a compromessi sulla performance. Negli ultimi quattro anni, gli indici dei green bond hanno registrato in generale una performance migliore rispetto agli indici tradizionali. Le obbligazioni verdi sono tipicamente emesse da emittenti innovativi e lungimiranti, le cui attività si stanno adattando all’urgenza del cambiamento climatico. Di conseguenza, queste società sono meno esposte ai rischi climatici e ESG e sono più trasparenti nelle loro attività. La costante sovraperformance degli indici di green bond rispetto agli indici obbligazionari ordinari sottolinea questo evento e costituisce un argomento convincente per l’utilizzo di green bond in un contesto più ampio.

Tuttavia, un portafoglio di obbligazioni verdi gestito attivamente può offrire ulteriori vantaggi. La strategia green bond di NN IP applica un rigoroso processo di selezione per evitare i light green bond. Ciò garantisce che le obbligazioni siano selezionate in modo da finanziare progetti che apportino un contributo positivo misurabile e che siano emesse da aziende realmente impegnate ad affrontare i temi fondamentali della sostenibilità. Di conseguenza, circa il 15% del totale delle obbligazioni in circolazione con un’etichetta verde in tutto il mondo viene respinto, lasciando a NN IP un universo di obbligazioni dark green.

Una volta definito l’universo di investimento, possiamo essere selettivi e assumere una visione ad alta convinzione sui singoli candidati all’investimento da una prospettiva fondamentale. Questo ci permette di costruire portafogli più diversificati e meno concentrati e di puntare alle obbligazioni con i migliori profili di rischio-rendimento.

Commento a cura di Bram Bos, Lead Portfolio Manager Green Bonds di NN Investment Partners