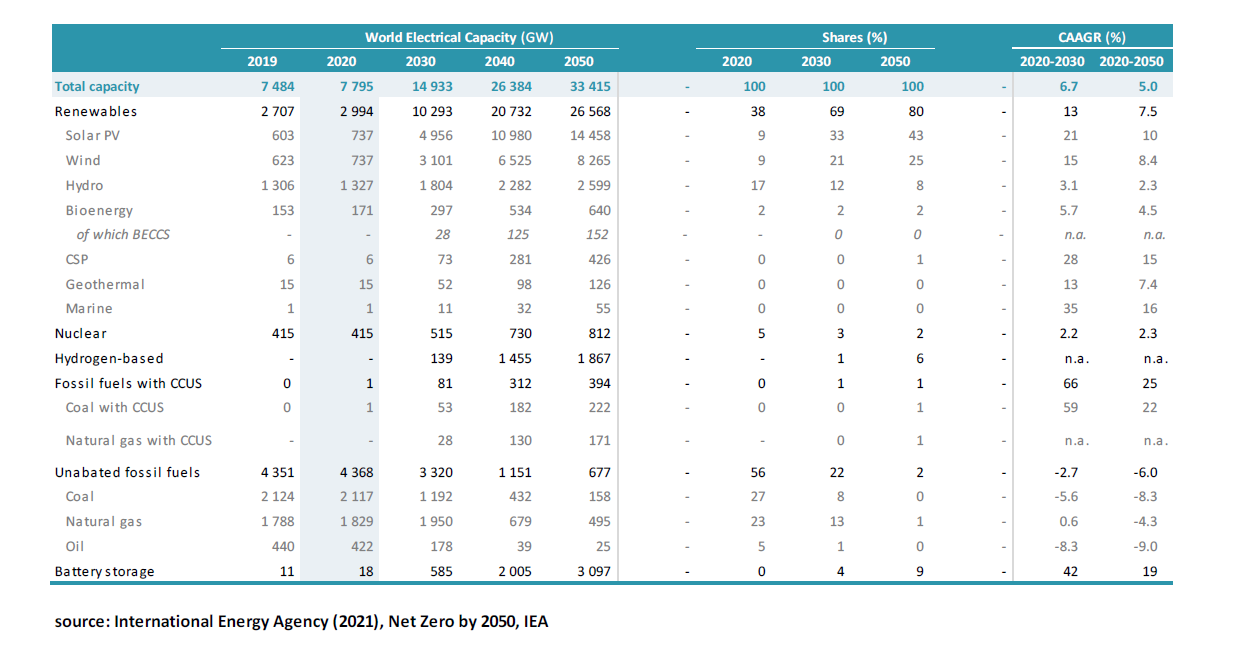

Plenisfer: A fronte della prevista transizione energetica, si stima che l’elettricità arriverà a rappresentare circa l’80% del mix energetico

Entro il 2050, rispetto al 38% circa di oggi (fonte: International Energy Agency, IEA). Le previsioni indicano in oltre 23.000 gigawatt (GW) la capacità aggiuntiva che verrà generata da fonti rinnovabili entro il 2050, per un CAGR del 7,5%. Il prossimo decennio, fino al 2030, da solo rappresenta oltre 7.000 GW (2,5 volte il livello attuale) di capacità aggiuntiva da energie rinnovabili, con un potenziale ulteriore di 1.500 GW dall’idrogeno verde, che da solo potrebbe generare investimenti per $ 3-5 trilioni. In generale, la transizione energetica comporterà enormi investimenti, pari a oltre 20 trilioni di dollari, considerando che lo sviluppo di un 1 GW richiede circa 1 miliardo di dollari afferma Plenisfer

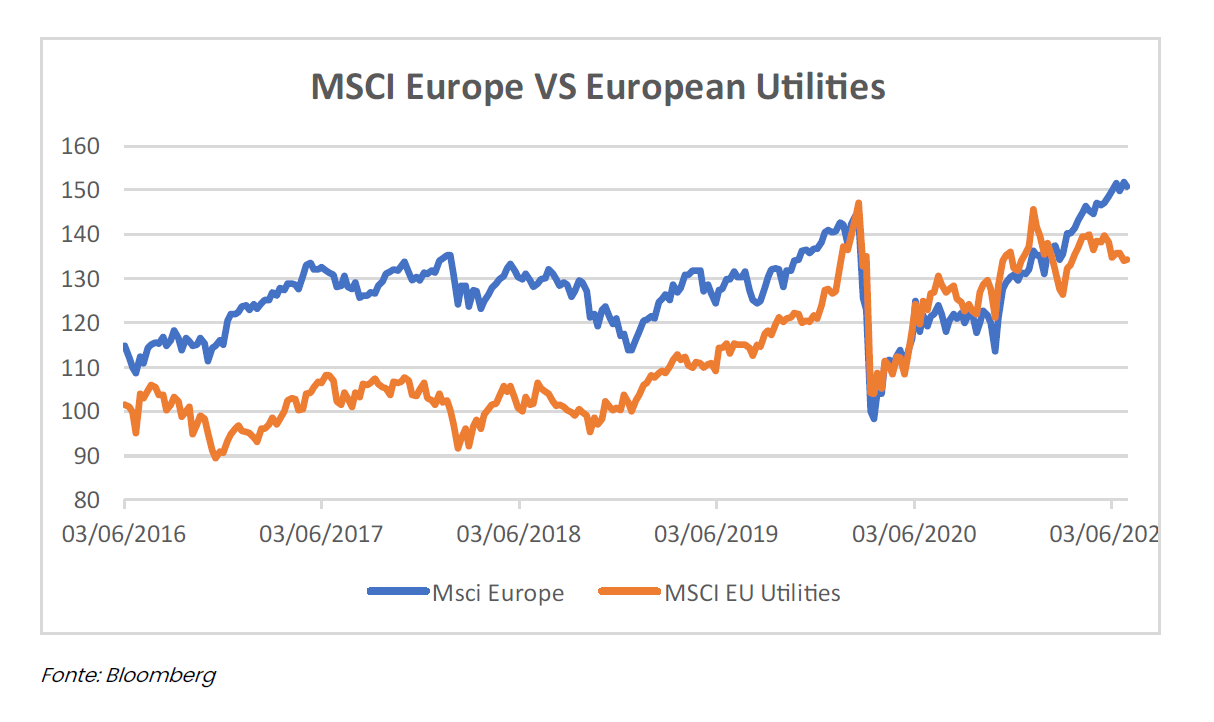

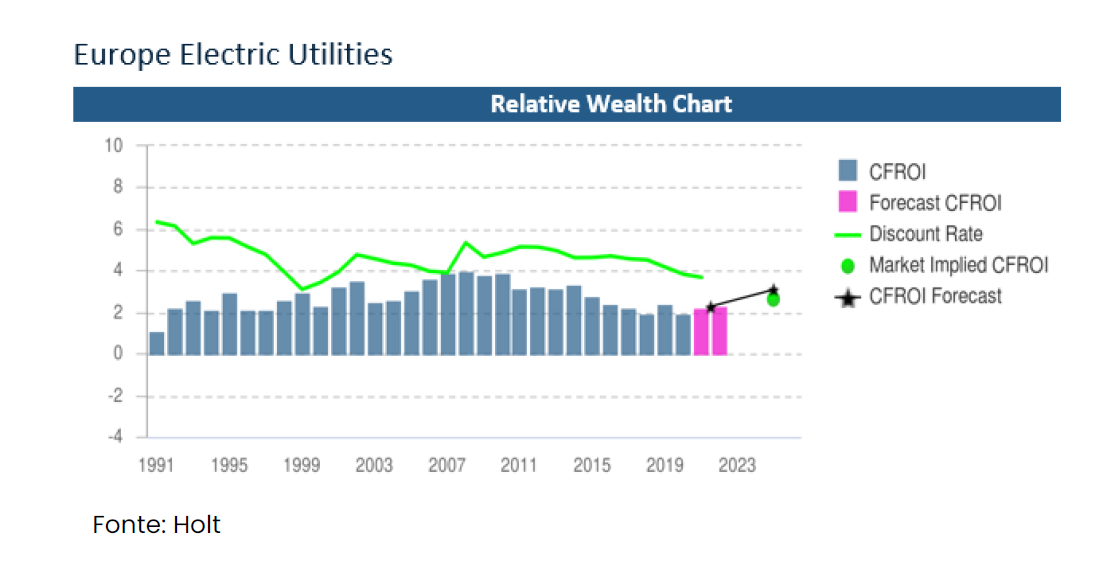

Come è noto, gli ambiziosi obiettivi di transizione energetica stanno peraltro ottenendo un forte sostegno politico in tutto il mondo con gli Stati Uniti e la Cina che si sono recentemente uniti all'”entusiasmo” dell’UE per la lotta al cambiamento climatico. Alla luce di tale favorevole contesto macro e degli investimenti attesi per la transizione energetica, la sottoperformance del 17% rispetto al mercato registrata dalle utility europee nel primo semestre è piuttosto sorprendente, specie se raffrontata con la sovra performance del 45% complessiva degli ultimi tre anni

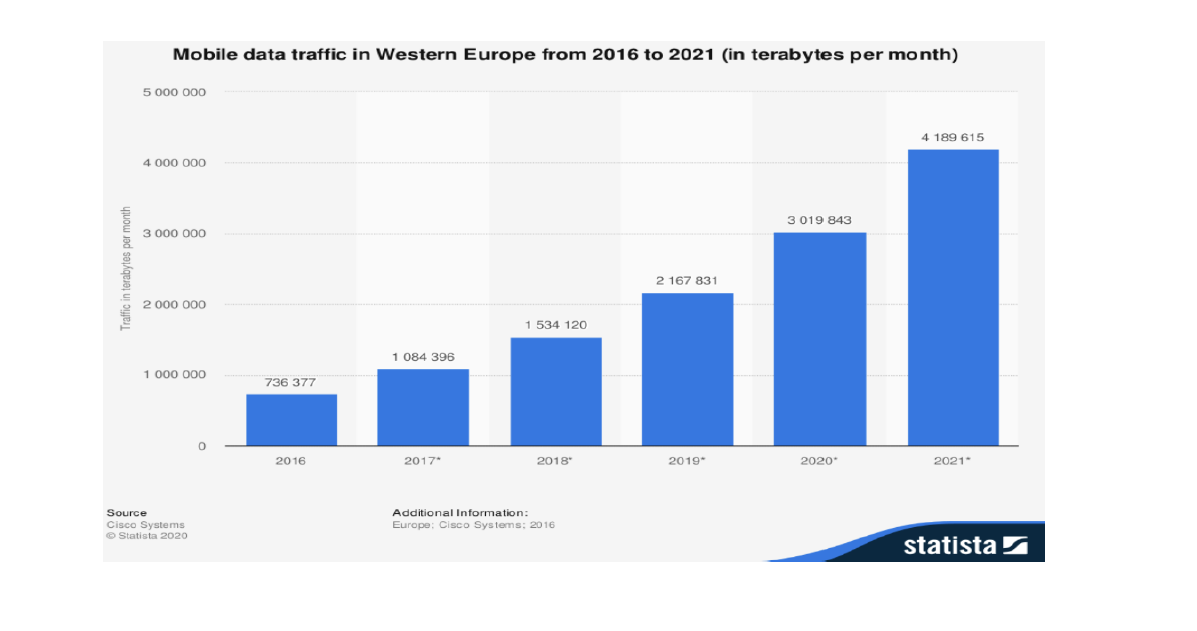

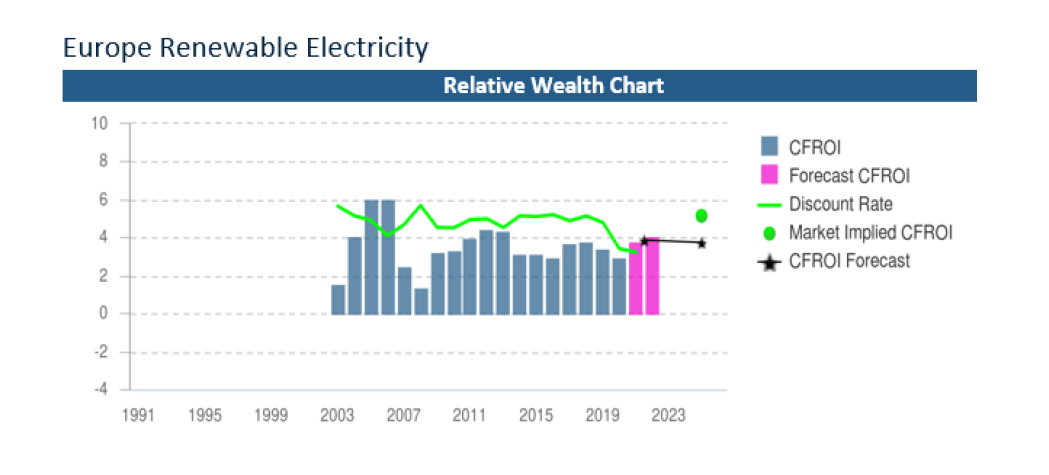

3 ragioni alla base della sottoperformance delle utility europee In Plenisfer riteniamo che la sottoperformance del 17% registrata dalle utility europee nel primo semestre del 2021 rispetto all’andamento del mercato, sia riconducibile a: 1. aumento dei tassi di interesse: il settore è molto sensibile ai tassi alla luce dell’utilizzo elevato della leva finanziaria, superiore alla media; 2. Aumento della concorrenza nelle rinnovabili, in particolare da Oil Company. Basti pensare che circa il 60% dei contratti offshore messi in asta dal Regno Unito sono stati vinti da Oil Company (British Petroleum, Total), quota molto più alta di quanto si aspettasse il mercato (c.25%-30%). 3. Incertezza sui rendimenti futuri da investimenti in rinnovabili: di recente, le società petrolifere hanno adottato una politica di offerta economica, nelle aste, molto aggressiva che li ha portati ad aggiudicarsi molti più contratti delle attese. Tale politica è destinata inevitabilmente a comprimere i margini che in futuro tali contratti potranno generare. La maggior parte delle Oil Company sembra puntare all’8%-10% di IRR azionari, come affermato da Total, British Petroleum e Shell. Calcolando il tipico investimento a leva, tali dati sembrerebbero indicare un IRR da progetti sulle rinnovabili del 4%-5%, ritorno estremamente basso rispetto a quelli attualmente raggiunti dalle Utilities che stanno ottenendo in media rendimenti al netto delle imposte del 6,5%-7% nell’offshore e del 5%-7% nell’onshore/solare. Alla luce degli ingenti investimenti attesi per la transizione energetica e della politica aggressiva avviata dalle Oil Company, la domanda da porsi oggi è: le Utilities potrebbero trasformarsi in un nuovo caso “TLC-3G”? Utility: rischio di sindrome delle telecomunicazioni? Le telecomunicazioni (TLC) europee sembrano avere problemi invidiabili: crescente domanda di traffico dati, apparentemente illimitata (cioè >40% CAGR dal 2015).

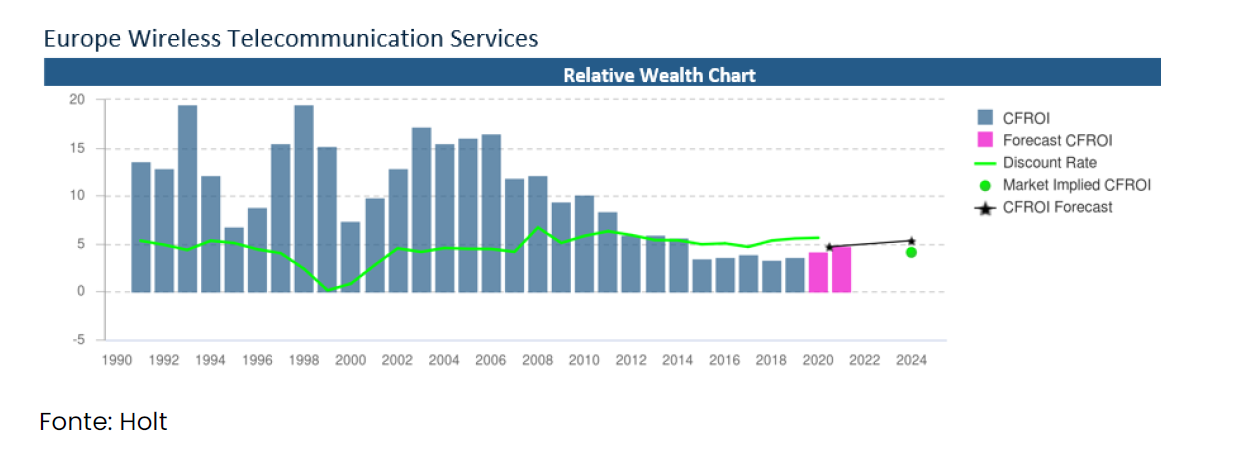

Il problema per le TLC europee, tuttavia, è stata la monetizzazione di questa crescita di richiesta di dati. Questo problema è esacerbato dalla presenza di più reti wireless e dalle costanti aste per le frequenze. L’industria delle telecomunicazioni sostiene che il consolidamento nel mercato sia la risposta, ma le autorità garanti della concorrenza e le autorità di regolamentazione vogliono sempre più, non meno, concorrenza infrastrutturale. Di fatto, gli investimenti effettuati a partire dai primi anni duemila dalle TLC hanno generato a livello economico un ritorno significativamente inferiore al costo del capitale che si è tradotto, nell’ultimo decennio, in una sottoperformance delle TLC di oltre il 70% rispetto all’indice azionario europeo.

Il mercato comincia a interrogarsi se, quanto accaduto alle TLC, possa ripetersi nel settore delle Utilities. Data l’intensità di capitale dei progetti connessi alla transizione energetica (stimiamo circa 2,5 trilioni di euro di investimenti in eolico/solare fino al 2050, solo in Europa), la centralità del loro ruolo nelle politiche climatiche, la spinta al PIL e all’occupazione, nonché la frammentazione del mercato onshore/solare, sarebbe irragionevole presumere che tutti gli investimenti saranno effettuati senza alcun ritorno sul Costo Medio Ponderato del Capitale in quanto ciò porterebbe alla bancarotta tra i piccoli sviluppatori e al deragliamento degli obiettivi climatici. Tuttavia, la crescente concorrenza delle Oil Company, la mancanza di rendimenti garantiti da parte delle autorità di regolamentazione e l’aumento dell’intensità del capitale suggeriscono, almeno nel breve termine, che le utility stiano affrontando un “rischio di sindrome delle telecomunicazioni

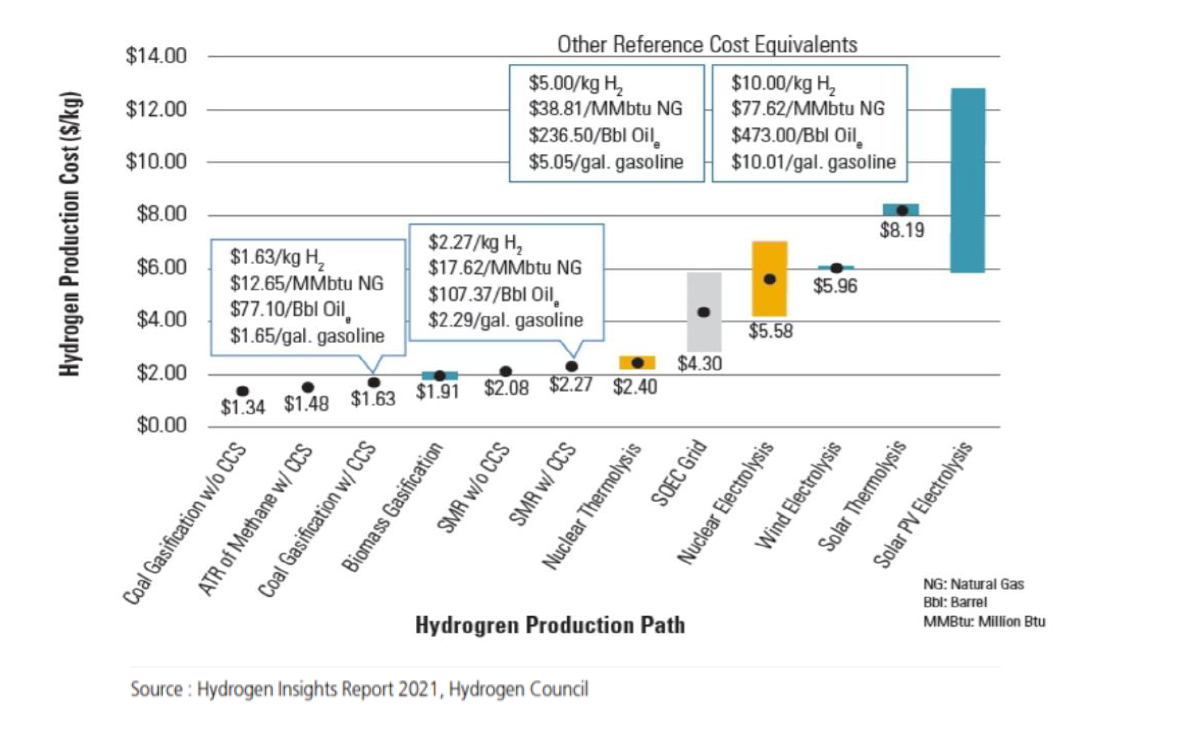

Idrogeno: minaccia e opportunità nel petrolio e nel gas. La tecnologia dell’idrogeno verde (quella prodotta dall’acqua e dall’elettricità da fonti rinnovabil) esiste da decenni, ma deve ancora raggiungere il suo punto di svolta nell’uso comune. Il cambiamento sembra però dietro l’angolo, per tre ragioni: 1) il calo del costo delle energie rinnovabili e degli elettrolizzatori utilizzati per produrre idrogeno verde è diminuito del 50% negli ultimi cinque anni e si stima che diminuirà di un altro 60-90% prima del 2030 (fonte: Hydrogen Insights Report 20-21) 2) continui miglioramenti tecnologici, migliori efficienze e flessibilità nelle celle a combustibile e negli elettrolizzatori; 3) una crescente attenzione globale alla decarbonizzazione. Si prevede che i prezzi del carburante a idrogeno verde possano scendere dai 13-16 $/kg attuali a $ 1/kg entro il 2050, una riduzione superiore al 90% (fonte: Hydrogen Insights Report 20-21) guidata da economie di scala e miglioramenti tecnologici lungo la catena del valore delle energie rinnovabili, degli elettrolizzatori e di altre apparecchiature che si tradurrebbe in un’adozione di massa dell’idrogeno verde. Quale impatto avrà la diffusione dell’idrogeno verde sulle Oil company? Il grafico di Hydrogen Council/Mc Kinsey mette in evidenza come una soluzione a basso tenore di carbonio come SMR (un processo in cui il metano dal gas naturale viene riscaldato, con vapore, solitamente con un catalizzatore, per produrre una miscela di monossido di carbonio e idrogeno utilizzato come combustibile) combinata con le tecnologie Carbon Capture potrebbe vedere un’ampia diffusione nei prossimi anni limitando quindi l’impatto negativo atteso sulla domanda di petrolio e gas come conseguenza della penetrazione dell’idrogeno.

In Plenisfer riteniamo che l’idrogeno rappresenterà un’opportunità chiave per le Oil Company alla luce della transizione energetica in corso: l’idrogeno offre non solo una nuova fonte di domanda di prodotti gas/petrolio naturale, ma opportunità di integrazione verticale con il loro nuovo posizionamento nelle rinnovabili. Conclusione Chi uscirà vincitore dalla transizione energetica? La convinzione diffusa è che saranno le Utilities. Ma sarà veramente così? In Plenisfer riteniamo che non sarà così e che i vincitori saranno le Oil Company. Se non vi sarà una regolamentazione delle tariffe, tale da garantire ritorni adeguati agli investimenti necessari alla transizione energetica, la sindrome da TLC per le Utilities potrebbe diventare realtà e la sottoperformance degli ultimi mesi potrebbe essere solo la prima fase di un re-rating del settore. D’altro lato, le Oil Company, considerate dal mercato come destinate a un lento ma inesorabile declino, potrebbero uscire vincitrici dalla battaglia in atto sulla transizione energetica alla luce della politica aggressiva adottata sulle rinnovabili e della potenzialità connesse alla diffusione dell’idrogeno verde prodotto da gas naturale e distribuito attraverso le reti di proprietà delle Major. Vediamo infatti le major del petrolio come beneficiari naturali dell’adozione dell’idrogeno che offrirà loro, probabilmente, l’opportunità più promettente per reinventarsi.

A cura di Plenisfer sgr