Il Recovery Fund aumenterà la resilienza dell’UE, ma non stabilizzerà l’attività nei prossimi 12 mesi, non essendo operativo prima del 1° trimestre del 2021

Riteniamo che il Recovery Fund sia uno strumento permanente per promuovere la convergenza reale tra i paesi dell’Unione europea.

LA VISIONE DI INSIEME

I principali aspetti dell’accordo dell’Unione Europea

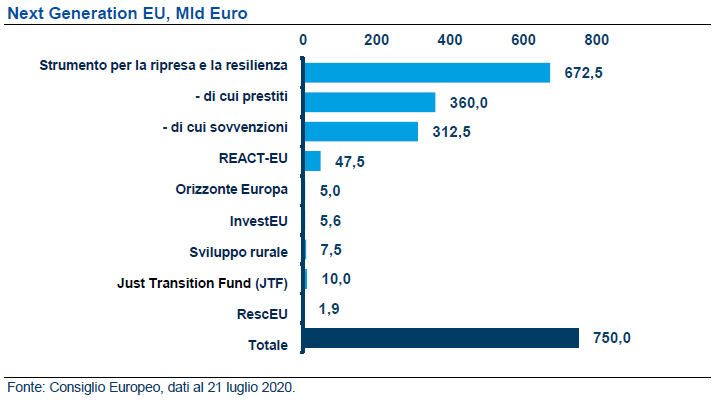

Al termine del più lungo Consiglio Europeo della storia, i leader europei hanno trovato l’accordo su un pacchetto di complessivi 1824 Mld € che combina il Quadro Finanziario Pluriennale (QFP) e uno stimolo straordinario per la ripresa che prende la forma del fondo Next Generation EU (NGEU).

In base all’accordo, la Commissione potrà contrarre prestiti sul mercato per un importo massimo di 750 Mld €: di questi 390 Mld € saranno distribuiti sotto forma di sovvenzioni e 360 Mld € come prestiti. I quattro paesi frugali (Paesi Bassi, Austria, Svezia e Danimarca), sostenuti tardivamente da un quinto paese (Finlandia), si sono opposti a qualsiasi forma di mutualizzazione del debito, in quanto i trasferimenti sarebbero stati destinati a paesi che ritenevano spendessero eccessivamente.

In base all’accordo, la Commissione potrà contrarre prestiti sul mercato per un importo massimo di 750 Mld €: di questi 390 Mld € saranno distribuiti sotto forma di sovvenzioni e 360 Mld € come prestiti. I quattro paesi frugali (Paesi Bassi, Austria, Svezia e Danimarca), sostenuti tardivamente da un quinto paese (Finlandia), si sono opposti a qualsiasi forma di mutualizzazione del debito, in quanto i trasferimenti sarebbero stati destinati a paesi che ritenevano spendessero eccessivamente.

Per raggiungere un accordo gli altri Stati membri dell’UE hanno quindi dovuto fare delle concessioni:

– La quota di sovvenzioni è scesa al di sotto della soglia simbolica di 400 Mld €, che era il minimo richiesto da Francia, Germania e dai paesi dell’Europa meridionale.

– I Paesi frugali hanno ottenuto un ulteriore aumento degli “sconti” (tuttavia rimangono contributori netti).

Per entrare formalmente in vigore, questo accordo richiede l’approvazione dei parlamenti di molti Paesi, prolungando i tempi probabilmente fino alla fine dell’anno.

Segnaliamo inoltre che:

– La logica di ripartizione è praticamente invariata rispetto alla proposta originaria della Commissione Europea.

– Gli Stati avranno il diritto di controllare gli importi erogati (ma nessun paese avrà il diritto di veto).

– L’accento è posto sulla transizione energetica (il 30% delle spese sarà dedicato a questo settore).

– Gli europei intendono creare una fonte di risorse proprie entro il 2021, che può essere aumentata nel tempo.

– Gli europei non hanno fatto alcuna concessione sul rispetto dello Stato di diritto.

In ultima analisi, si tratta di molto di più di un semplice pacchetto di stimoli. Da un punto di vista fondamentale, si tratta di un passo molto significativo. Per la prima volta l’UE mobiliterà il bilancio in modo anticiclico. La politica fiscale diventa quindi uno strumento di stabilizzazione in caso di crisi. Riteniamo che il Recovery Fund sia uno strumento permanente per promuovere una reale convergenza.

– I prestiti consentiranno ai paesi fragili (quelli più colpiti) di assumere debito a lungo termine a tassi che non otterrebbero singolarmente, grazie al rating tripla A della Commissione Europea.

– Per la prima volta la Commissione Europea emetterà debito per conto dell’UE con l’obiettivo della convergenza e della ridistribuzione tra i Paesi.

– Non è un gioco a somma zero. Le somme prese in prestito dovranno essere rimborsate, ma non prima del 2028 (ed entro il 2058). Ciò significa che tutti i paesi dell’UE (inclusi i contributori netti) beneficeranno di questo prestito massiccio nei prossimi anni.

Il divario nord/sud è meno pronunciato che durante la crisi del debito sovrano

Questo Consiglio europeo – il più lungo della storia dell’Unione europea – ricorda per molti versi gli incontri per salvare la Grecia e l’unione monetaria. Ci sono alcuni elementi in comune con la crisi del debito sovrano. Come nel 2010, l’Unione è divisa tra nord e sud. Ma c’è una grande differenza: oggi la Germania ha cambiato schieramento e il fronte settentrionale si è fratturato. I Paesi Bassi sono stati in grado di unire altri piccoli paesi che, come loro, non hanno fiducia nella capacità dei paesi del Sud in generale, e dell’Italia in particolare, di riformarsi o nella capacità della Commissione di applicare la disciplina di bilancio. Detto questo, non c’è nulla in comune tra la crisi greca e le conseguenze della pandemia. Angela Merkel ed Emmanuel Macron sono rimasti uniti per tutta la durata dei negoziati.

L’opposizione dei 5 paesi frugali dimostra tuttavia che anche senza il Regno Unito, la Francia e la Germania non possono garantire un accordo da soli.

Recovery Fund: un vero passo avanti per l’Europa

Questo Fondo aumenterà la resilienza dell’UE, ma non stabilizzerà l’attività nei prossimi 12 mesi. In effetti, il Recovery Fund non sarà operativo prima del 1° trimestre 2021. L’impatto economico si farà sentire solo nel 2022. Le politiche di stabilizzazione ciclica restano pertanto di competenza degli Stati. I governi aspettavano di vedere cosa si stava facendo a livello europeo prima di mettere in atto nuove misure.

Questo Consiglio europeo consente all’Ue di dotarsi di uno strumento di debito comune, che rappresenta un reale passo avanti per l’Eurozona per almeno tre ragioni:

– Di fatto, l’unico strumento di debito a svolgere questo ruolo nell’ Eurozona è il Bund tedesco (e la sua scarsità ha contribuito a spingere il suo rendimento in territorio negativo),

– Il mondo è “a corto di attività sicure” e pertanto un debito elevato e liquido con rating elevato soddisferà la domanda degli investitori;

– L’emissione di un elevato volume di debito comune dovrebbe incoraggiare gli investitori stranieri a considerare l’UE nel suo insieme e non come il puzzle dei singoli emittenti.

Confrontando l’Europa con gli Stati Uniti, è chiaro che l’UE ha meno squilibri (meno debito pubblico, un ampio surplus con l’estero), mentre gli squilibri stanno crescendo rapidamente negli Stati Uniti (in particolare il rapporto debito pubblico/PIL). In altre parole, questo nuovo debito emesso dalla Commissione per conto degli Stati membri dovrebbe consolidare lo status di riserva internazionale dell’euro in un momento in cui il ruolo del dollaro statunitense potrebbe essere rimesso in discussione a causa della deriva delle finanze pubbliche.

I prossimi passi e il ruolo della BCE

Questo Fondo offre ai paesi del Sud (e in particolare all’Italia) l’opportunità di ri-convergere verso il resto della zona euro. Era necessario acquisire del tempo. Il sostegno congiunto della BCE e dell’UE offre un’opportunità unica per affrontare la crescente frammentazione economica dell’area. Ma sarebbe un errore credere che l’essenziale sia stato fatto.

L’unione monetaria deve essere completata, l’Unione dei mercati dei capitali (Capital Market Union, CMU) approfondita, l’unione bancaria raggiunta e le ambiziose riforme attuate nei paesi del Sud (e in Italia in particolare), che sono l’unico modo per aumentare la crescita potenziale nel medio termine.

La strada che ci attende sarà lunga e difficile, ma l’Europa crisi dopo crisi ha dimostrato di essere in grado di affrontare le sfide.

In questo contesto, la BCE dovrà proseguire i propri programmi, assicurare che le condizioni monetarie restino accomodanti e combattere la frammentazione finanziaria. Detto questo, sarà senza dubbio aiutata da questo piano europeo, che dovrebbe migliorare la fiducia degli investitori europei riguardo alla stabilità dei paesi più colpiti dalla crisi.

VIEW SULLE AZIONI EUROPEE

Riteniamo che l’accordo fungerà da catalizzatore per i mercati azionari europei. La reazione del mercato è molto positiva. Da inizio mese l’Eurostoxx registra un rialzo di quasi il 6%. Come abbiamo recentemente sottolineato nell’articolo “Time to play a cyclical recovery in European Equities”, l’approvazione del Recovery Fund a supporto dell’economia dell’UE è stata uno dei cinque temi a sostegno della view positiva sulle azioni UE. Offre al mercato un potenziale di rialzo significativo rispetto alle obbligazioni e, in termini relativi, rispetto al mercato statunitense. Le azioni europee potrebbero beneficiare di una buona performance assoluta e relativa nel breve termine, man mano che questa ripresa ciclica prosegue. L’accordo invia un messaggio politico forte ed è un passo importante verso una risposta politica coordinata. Il contesto è caratterizzato dal fatto che a volte le azioni europee sono state considerate un mercato ‘spezzato’, appesantito dal rischio di ridenominazione e dal rischio di disgregazione della UE. I rischi restano, ma questa azione coordinata è importante per ridurre tali rischi. Aumenterà probabilmente l’interesse per le azioni europee, che da lungo tempo registrano tassi di interesse e flussi molto bassi. Mentre le azioni europee nel complesso sono destinate a trarne vantaggio, riteniamo che ciò sia particolarmente positivo per i titoli finanziari e per i paesi periferici.

ESG IN FOCUS

C’è un altro aspetto importante da considerare per il nuovo bilancio. Con un terzo del fondo proposto e il prossimo bilancio dedicato a progetti che combattono il cambiamento climatico, crediamo che il Recovery Fund darà una spinta significativa agli investimenti azionari legati al cambiamento climatico. Tutte le parti interessate sono sempre più consapevoli di questo aspetto. A nostro avviso, gli investimenti ESG che mirano ad affrontare in modo proattivo queste sfide continueranno a diventare sempre più importanti. In questo contesto, riteniamo che le società europee siano particolarmente ben posizionate, data la loro tecnologia e il loro know-how nel lavorare a soluzioni ESG e alle sfide climatiche. Inoltre, intravediamo opportunità concrete di investimento legate al ‘green deal’ dell’Unione europea.

Nel reddito fisso, ciò dovrebbe dare un forte impulso al mercato dei green bond. Con oltre 60 miliardi di euro di nuovi green bond quest’anno, questo mercato mantiene il suo slancio in linea con lo scorso anno nonostante la crisi del Covid-19. La crescita del mercato dei green bond è strettamente legata alla quantità di investimenti reali in progetti climatici. L’impegno del 30% della spesa UE destinata all’azione per il clima è un risultato molto positivo per il mercato dei green bond:

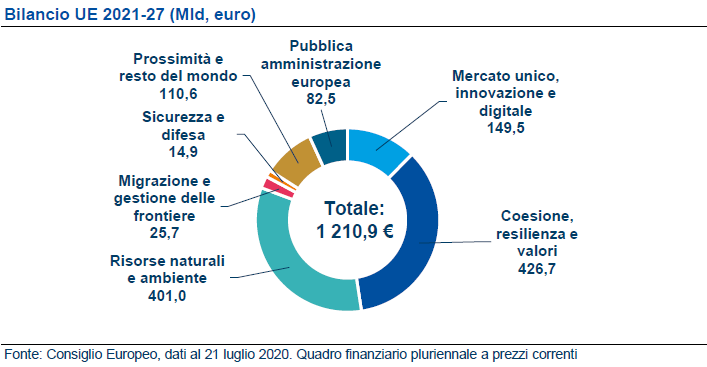

– Una spinta nei prossimi 3 anni grazie al Recovery Fund europeo del valore di 750 Mld €;

– Un trend di lungo termine con il pacchetto UE (bilancio 2021-2027 di 1074 Mld € e Recovery Fund UE di 750 Mld €);

– Gli emittenti utilizzeranno questo strumento finanziario per dimostrare il proprio impegno in termini di finanziamento di progetti “green” e ciò potrebbe contribuire ad aumentare la diversificazione in termini di emittenti, settori, tipologie (IG vs HY), struttura dell’emissione (prestiti, obbligazioni, seniority).

Questa potrebbe essere un’interessante opportunità per gli investitori.

Commento a cura di Amundi