Pictet AM: Stati Uniti e Cina, due Paesi con strutture politiche estremamente diverse, ma che presentano anche importanti elementi in comune.

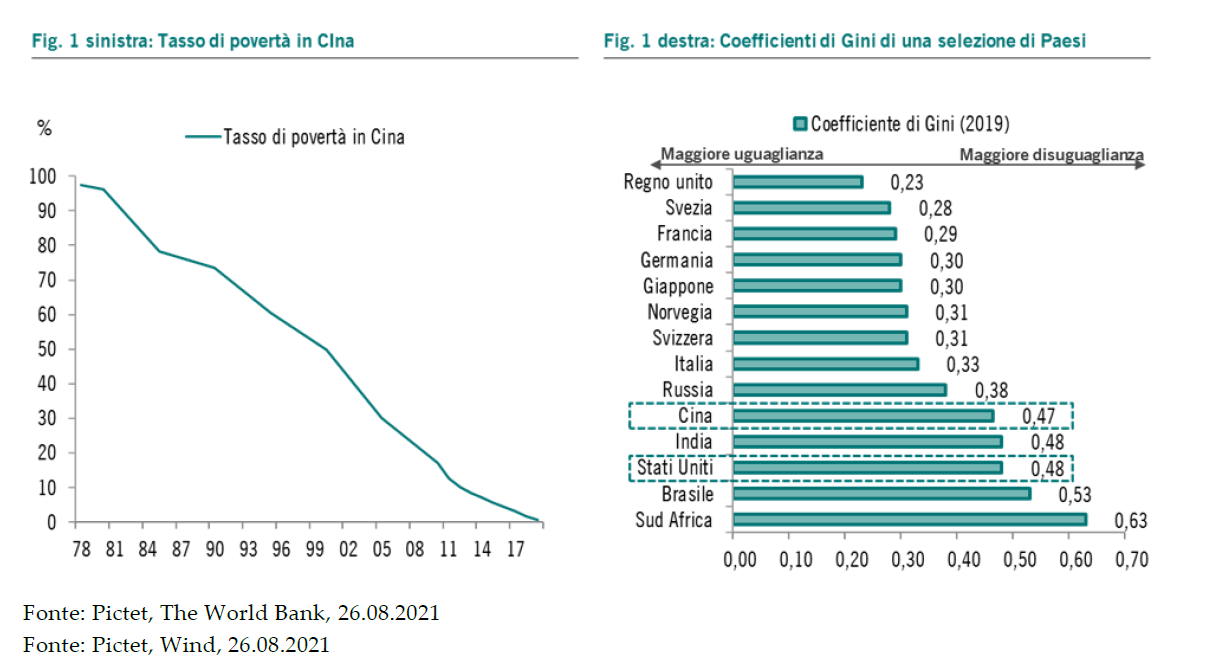

01 Disuguaglianza sociale Guardando il coefficiente di Gini (indicatore della disuguaglianza nella distribuzione del reddito) di Cina e Stati Uniti, a qualcuno potrebbe venire da sorridere: i due Paesi, agli antipodi per sistema politico ed economico nonché contrapposti nella lotta per la leadership mondiale, presentano un livello di disuguaglianza estremamente simile e, peraltro, prossimo a quello di molti Paesi in via di sviluppo nonostante si tratti delle prime due economie al mondo (si veda la Fig. 1 destra). Le diverse forme di capitalismo dei due colossi hanno prodotto, quindi, risultati assimilabili dal punto di vista della (scarsa) distribuzione della ricchezza. Fonte: Pictet, The World Bank, 26.08.2021 afferma Pictet AM.

Ma se una rondine non fa primavera, un elemento in comune non implica un’uguaglianza su tutta la linea, come dimostra la diversa reazione dei governi dei due Paesi a questa situazione 2 di partenza così simile: la Cina ha difatti optato per un intervento deciso, di imperio che negli Stati Uniti sarebbe impraticabile per la differente struttura (e forse volontà) politica. 02 Cina Andando con ordine, a Pechino la nuova direzione da percorrere è stata indicata con il termine “common prosperity”, che non significa egualitarismo, ma una ricchezza condivisa tra tutti i cittadini, sia a livello economico che culturale. Dopo essere uscita dalla povertà (si veda la Fig. 1 sinistra), quindi, la Cina afferma Pictet AM ora mira a raggiungere un benessere materiale e culturale diffuso. Prima di tutto, attraverso una rigida vigilanza anti-monopolistica che impedisca un’eccessiva concentrazione di potere economico-finanziario nelle mani di poche aziende e dei relativi manager, quindi con una lotta senza frontiera alle forme di guadagno illegali e, infine, incoraggiando le donazioni di beneficenza (emblematica, da questo punto di vista, è stata la donazione di oltre 15 miliardi di dollari effettuata dal colosso tech Alibaba in favore del progetto governativo della common prosperity).

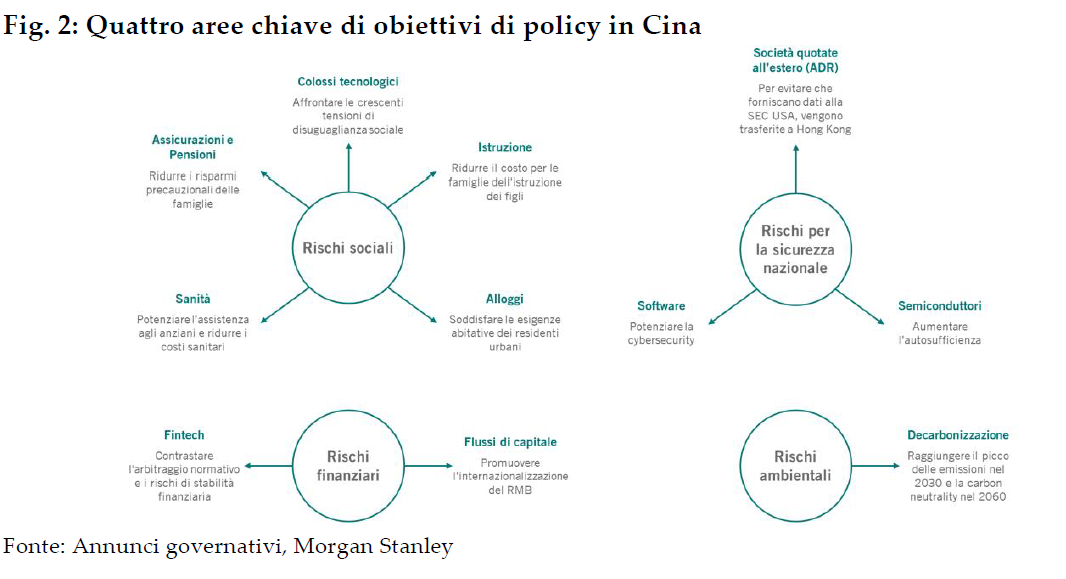

La nuova linea non sorprende, viste le avvisaglie nei discorsi di Xi Jinping nei mesi precedenti. Sorprende semmai la (voluta?) incapacità di dialogare con i mercati finanziari. La brutalità con cui il Partito ha preso e comunicato le decisioni ha spaventato non poco i mercati, che hanno visto per esempio trasformare in modo coatto le redditizie aziende di tutoring doposcuola in società no-profit, una mossa volta a ridurre il costo dell’istruzione per le famiglie, ma con cui di fatto un intero settore è stato spazzato via dall’universo investibile degli investitori internazionali. Ancora una volta, quindi, il governo cinese ha dimostrato l’incapacità – e probabilmente lo scarso interesse – di interagire in modo morbido con i mercati finanziari. Anche perché l’intervento di Pechino è destinato ad essere molto ampio: nel tentativo di bilanciare la crescita economica con maggiore uguaglianza sociale, sicurezza e sostenibilità, le incursioni normative impatteranno tanto sui colossi tecnologici che su settori quali l’immobiliare, la sanità e il sistema finanziario (per maggiori dettagli, si veda la Fig. 2).

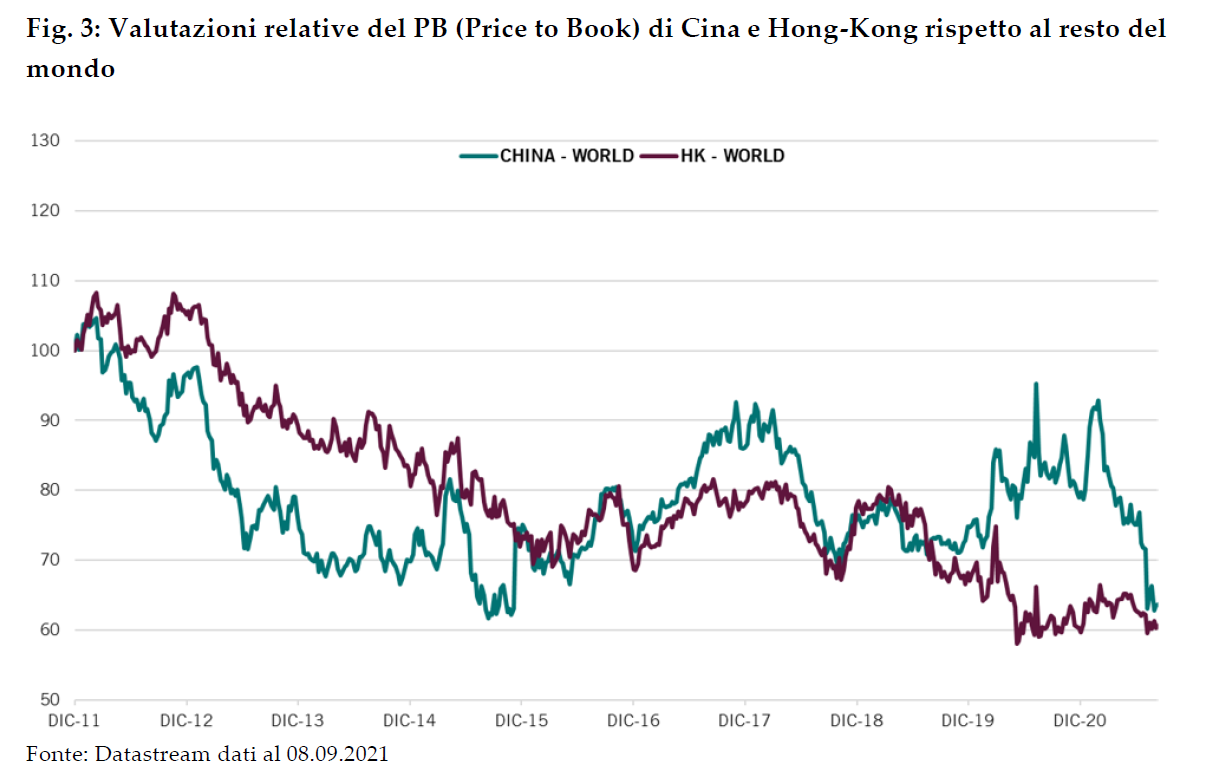

Fortunatamente, dopo lo scossone iniziale, è stato specificato che le misure adottate non manifestano l’intenzione di colpire il capitale privato, ma servono come avvertimento contro pratiche di business sleali, una specifica che ha in parte rasserenato gli animi degli operatori di mercato. Complice anche un atteggiamento più accomodante da parte della People’s Bank of China, questo allentamento delle tensioni rende le azioni cinesi nuovamente interessanti, soprattutto se si considera che scambiano attualmente a valutazioni fortemente a sconto rispetto ai listini globali (si veda la Fig. 3).

USA Sull’altro lato dell’Oceano Pacifico, negli Stati Uniti, la problematica delle disuguaglianze, acuite dalla pandemia anche a causa della mancanza di adeguati ammortizzatori sociali, è stata più volte sottolineata sia dai vertici della Federal Reserve che da rappresentanti dell’amministrazione Biden afferma Pictet AM. Ad oggi, tuttavia, le principali misure dirette a ridurre il gap tra le diverse classi di reddito paiono delegate a parte del piano fiscale al varo in autunno. Come detto, però, l’obiettivo di supportare le fasce di popolazione meno abbienti è condiviso anche delle istituzioni monetarie, che guardano attentamente all’evoluzione del mercato del lavoro. Su questo fronte, l’impegno di Fed e governo sta dando i suoi frutti, con il tasso di disoccupazione ormai prossimo al 5% dopo il picco del 20% toccato l’anno passato nel momento peggiore della crisi. Affinché l’obiettivo della piena occupazione (al quale si affianca quello di ampliare il tasso di partecipazione e riguadagnare forza lavoro) possa essere raggiunto, è necessario recuperare ancora almeno 2/3 dei 10 milioni di posti di lavoro persi dallo scoppio della pandemia.

In tal senso, sarà fondamentale favorire l’incrocio tra domanda (datori di lavoro) e offerta (lavoratori) che al momento fanno fatica a incontrarsi: negli Stati 4 Uniti, è infatti disponibile più di un posto di lavoro libero per ogni lavoratore disoccupato, un disallineamento probabilmente frutto della paura che molte persone hanno di contrarre il COVID e della difficoltà di reperire le nuove competenze richieste da un’economia che ha subito una rapida e brusca trasformazione. Questa inusuale circostanza sta, tuttavia, contribuendo al recupero di potere di acquisto da parte dei lavoratori (che hanno conservato il lavoro), visto che da qualche mese la crescita dei salari risulta superiore a quella dei prezzi, una dinamica sicuramente virtuosa per i consumi americani. Il rischio in questo caso è che, una volta esauritosi l’effetto base che ha portato l’inflazione headline USA a superare il livello del 5% su base annua, si possa assistere a una nuova risalita dei prezzi dettata invece dall’inflazione salariale, certamente capace di innescare una tendenza più persistente.

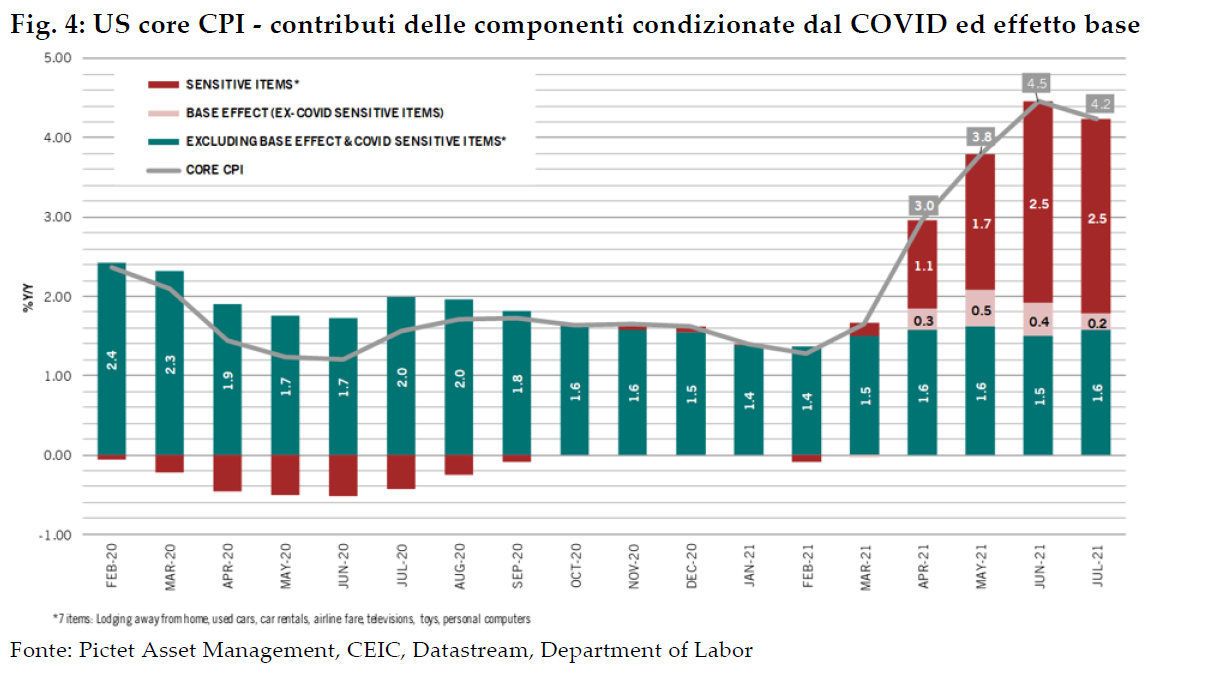

Da valutare, quindi, se la Fed manterrà il suo atteggiamento attendista e tollerante nei confronti dell’inflazione, continuando a giudicarla come un fenomeno transitorio afferma Pictet AM. Ad oggi, a supporto della linea morbida della banca centrale va ascritto anche il fatto che, se depurata dalla componente più sensibile al COVID (come la spesa per computer, televisori o noleggio di auto) e dall’effetto base, l’inflazione core statunitense pare a dire il vero su livelli sostenibili, inferiori al 2% (si veda Fig. 4). Verosimilmente, quando con la ripartenza definitiva dell’economia a guidare l’inflazione sarà il settore dei servizi, più duramente colpito dalla pandemia, l’inflazione sui beni sarà già in fase discendente. In ogni caso, la Fed pare propensa ad accettare un surriscaldamento temporaneo dei prezzi in quanto necessario per realizzare gli obiettivi sul mercato del lavoro.

La politica monetaria Proprio la diversa impostazione della politica monetaria rappresenta un ulteriore elemento di divergenza tra Stati Uniti e Cina. Da un lato, la banca centrale nordamericana l’anno scorso ha riversato un vero e proprio fiume di liquidità nel sistema economico-finanziario, pari fino a circa il 17% del PIL, un livello record superiore anche rispetto allo sforzo post-grande crisi 5 finanziaria. Dall’altro, la PBoC è senza dubbio la banca centrale più ortodossa al mondo, non avendo preso in considerazione misure straordinarie come il Quantitative Easing o i tassi negativi nemmeno in seguito alla recente crisi e avendo addirittura portato avanti il suo impegno per la riduzione della leva del sistema finanziario, salvo una breve battuta d’arresto nei mesi subito seguenti allo scoppio della pandemia. Ora, tuttavia, se la Fed sta gradualmente ma costantemente riducendo gli stimoli, l’atteggiamento della PBoC pare più accomodante, avendo annunciato di recente un taglio di 50 punti base delle riserve obbligatorie per il sistema bancario (Reserve Requirement Ratio, RRR). Si tratta di una mossa effettuata nel tentativo di sostenere la ripartenza economica del Paese, in rallentamento negli ultimi mesi, questo sì un fattore in comune con gli USA afferma Pictet AM. Infatti, se le sorprese economiche sono in peggioramento in modo diffuso a livello globale, i dati statunitensi in particolare stanno uscendo al di sotto delle attese, tanto che abbiamo rivisto al ribasso le nostre aspettative per la crescita del PIL nel 2021, ora al 6,5% (dal 7%).

Non prevediamo però un’inversione della tendenza strutturale, quanto un vuoto d’aria temporaneo, una piccola caduta di tensione ciclica che non impatterà sulla crescita del 2022, proiettata ancora a un robusto 5,3% negli USA e al 4,8% per l’economia mondiale. 05 Il terzo incomodo Nel contesto delineato, come spesso accade, tra i due litiganti il terzo gode. Come detto, infatti, le preoccupazioni al momento si concentrano su Stati Uniti e Cina (o in modo più ampio sulla regione asiatica, dove anche il Giappone mostra segni di rallentamento), mentre i dati europei risultano più robusti. Il Vecchio Continente pare ciclicamente avvantaggiato, anche in virtù di un leggero ritardo accumulato nell’implementazione delle politiche fiscali, che iniziano solamente ora a produrre i primi effetti (il Recovery Plan si sta sostanziando nei singoli programmi di riforma nazionali proprio in queste settimane).

La regione gode anche del continuo sostegno della Banca Centrale Europea, che nell’incontro di giovedì 9 settembre ha mantenuto un atteggiamento estremamente cauto. I tassi di interessi su livelli eccezionalmente bassi, dovuti anche al fatto che le politiche economiche hanno sinora convinto i mercati e riportato le aspettative di inflazione vicine al target del 2%, stridevano con la ripresa ciclica e hanno indotto la BCE a ridurre l’importo degli acquisti mensili previsti all’interno del programma di emergenza PEPP (dagli attuali 80 miliardi di euro a un livello più basso non ancora specificato, maggiori dettagli verranno forniti nella riunione di dicembre). Tuttavia, nel fare ciò, l’istituto centrale ha tenuto a precisare che non si tratta di “tapering” ma di “ricalibration” della politica monetaria, lanciando anche in questa occasione un segnale conciliante ai mercati finanziari. Le sorti europee future verranno determinate anche da un altro evento che vedrà la luce a breve, le elezioni tedesche. Nelle ultime settimane, abbiamo assistito a un’inversione di tendenza nei sondaggi, secondo i quali il CDU ha perso consenso a vantaggio dell’SPD afferma Pictet AM

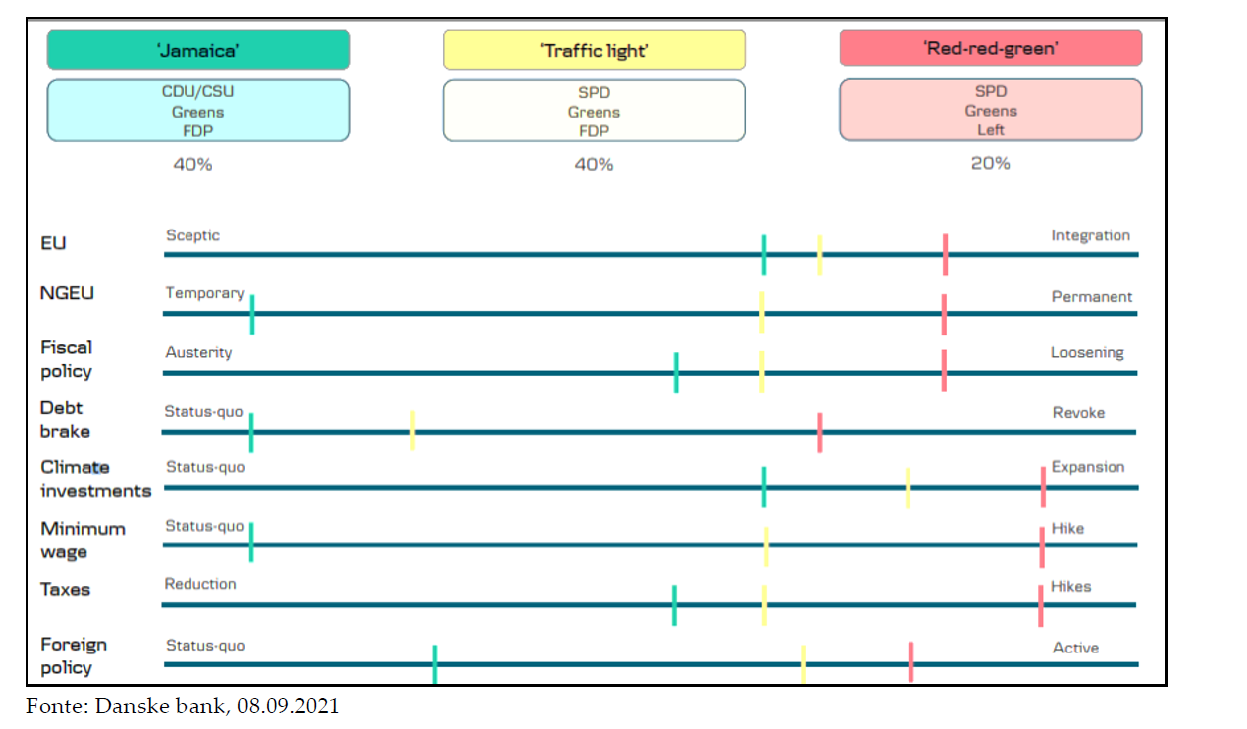

Emerge, quindi, la possibilità concreta di una coalizione priva del CDU, formata da SPD, Verdi e Liberali, che segnerebbe la fine di un’epoca di grande stabilità politica nel Paese. In aggiunta, soprattutto qualora il governo dovesse finire per inglobare la sinistra al posto dei Liberali, potremmo assistere a una maggiore spesa fiscale in Germania, in parte con la veste di spesa per la tutela dell’ambiente (si veda la Fig. 5). Quindi, per quanto la gestione disciplinata delle finanze pubbliche sia trasversale a tutti gli schieramenti politici del Paese, le elezioni potrebbero dare un esito capace di allentare leggermente le briglie del controllo rigido della spesa, in Germania ma anche all’interno dell’Unione Europea. Un ritorno più morbido alle regole di bilancio (Patto di Stabilità) e una ripresa del percorso di integrazione (unione bancaria, del mercato dei capitali, etc.) non sarebbero infatti da escludere, con risvolti potenzialmente favorevoli per la periferia della regione. Le nuove regole fiscali, l’efficacia delle riforme nei Paesi beneficiari del Next Generation EU (Italia e Spagna) nonché proprio l’assetto geopolitico dell’UE/EMU saranno la vera posta in gioco dei prossimi anni; gli esiti delle prossime elezioni tedesche andranno valutati attentamente in riferimento a questi aspetti.

A cura di Andrea Delitala, Head of Euro Multi Asset, e Marco Piersimoni, Senior Investment Manager di Pictet Asset Management